有“养猪老六”之称的德康农牧,两度提交无果之后,7月31日再度递交招股书,拟在香港主板挂牌上市。这是继其于2021年6月29日、2023年1月31日先后两次递表失效后的再一次申请。

德康农牧是中国领先的畜禽养殖企业,专注于生猪及黄羽肉鸡的育种及养殖,拥有生猪、黄羽肉鸡育种、养殖以及饲料生产方面垂直一体化的产业链。德康集团经营业绩自成立以来高速增长,在过往10年,生猪销售量增长超过100倍。

截至2023年5月31日,德康集团的业务已遍布中国13个省及自治区的39个城市。根据弗若斯特沙利文报告,中国生猪市场高度分散,按2022年的生猪销量计,三大参与者各自所占市场份额分别为7.7%、2.6%及1.7%;按生猪销量计,德康集团在中国所有生猪供应商中排名第六,市场份额为0.8%。根据同一报告,2022年按黄羽肉鸡销量计,该公司在中国所有黄羽肉鸡供应商中排名第三,市场份额为2.1%,而最大参与者的市场份额为28.2%。德康集团的业务主要分为三个板块,即生猪、家禽以及辅助产品,辅助产品主要包括饲料原料。生猪产品主要包括商品肉猪、种猪、商品仔猪及公猪精液;家禽板块产品主要包括黄羽肉鸡及鸡苗。除了于自有的设施育种及养殖生猪及黄羽肉鸡,该集团亦与农场主合作进行生猪及家禽生产。

德康农牧是中国领先的畜禽养殖企业,专注于生猪及黄羽肉鸡的育种及养殖,拥有生猪、黄羽肉鸡育种、养殖以及饲料生产方面垂直一体化的产业链。德康集团经营业绩自成立以来高速增长,在过往10年,生猪销售量增长超过100倍。

截至2023年5月31日,德康集团的业务已遍布中国13个省及自治区的39个城市。根据弗若斯特沙利文报告,中国生猪市场高度分散,按2022年的生猪销量计,三大参与者各自所占市场份额分别为7.7%、2.6%及1.7%;按生猪销量计,德康集团在中国所有生猪供应商中排名第六,市场份额为0.8%。根据同一报告,2022年按黄羽肉鸡销量计,该公司在中国所有黄羽肉鸡供应商中排名第三,市场份额为2.1%,而最大参与者的市场份额为28.2%。德康集团的业务主要分为三个板块,即生猪、家禽以及辅助产品,辅助产品主要包括饲料原料。生猪产品主要包括商品肉猪、种猪、商品仔猪及公猪精液;家禽板块产品主要包括黄羽肉鸡及鸡苗。除了于自有的设施育种及养殖生猪及黄羽肉鸡,该集团亦与农场主合作进行生猪及家禽生产。

信息来源:德康集团招股说明书

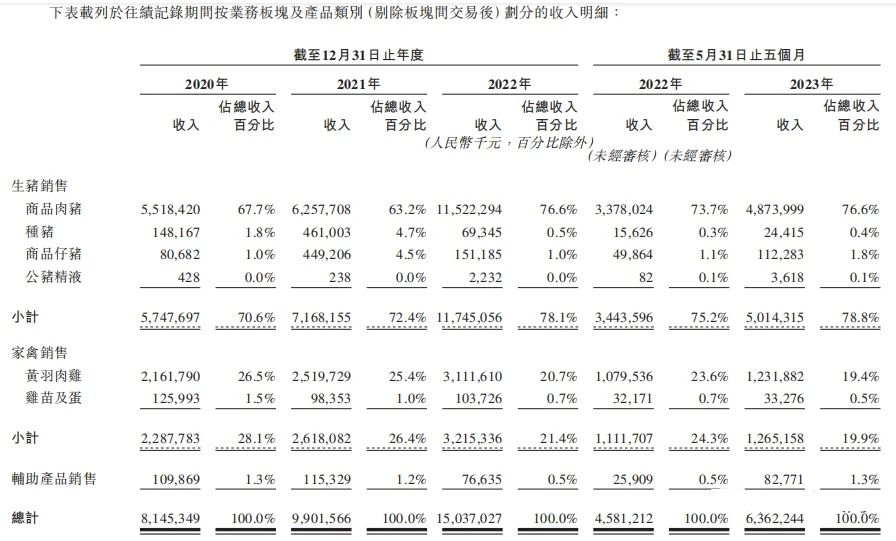

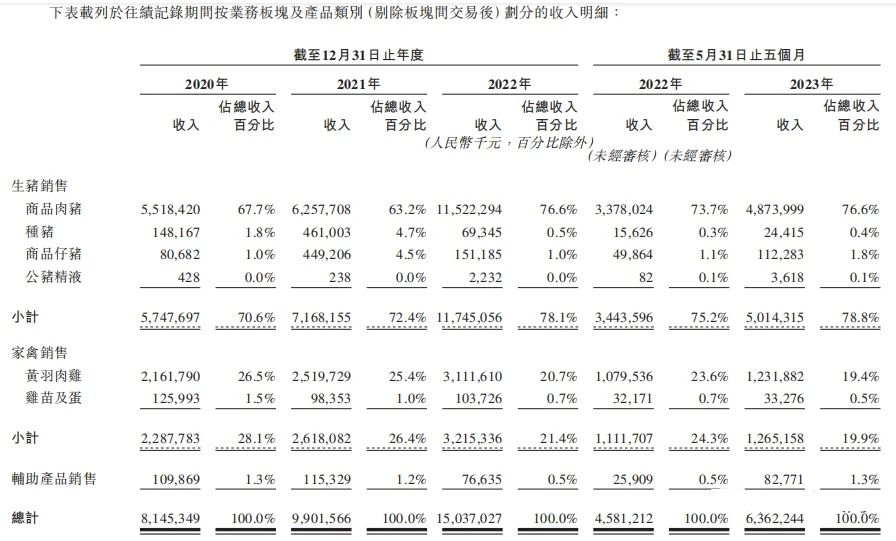

从各个业务板块来看,于2020年、2021年及2022年以及截至2022年及2023年5月31日止五个月,德康集团生猪产品贡献的收入分别占总收入的70.6%、72.4%、78.1%、75.2%及78.8%;家禽产品贡献的收入分别占总收入的28.1%、26.4%、21.4%、24.3%及19.9%;辅助产品贡献的收入分别占总收入的1.3%、1.2%、0.5%、0.6%及1.3%。财务方面,2020年、2021年、2022年度以及2023年截至5月31日止五个月,德康集团实现营收分别约为81.45亿元(人民币,下同)、99.02亿元、150.37亿元、63.62亿元;同一时期,该集团净利润分别约为36.08亿元、-31.73亿元、9.10亿元、-21.84亿元。据招股书披露,德康农牧在2020年、2021年、2022年和2023年前5个月的营业总收入分别是81.453亿元、99.016亿元、150.37亿元和63.622亿元。在报告期,该公司的营业收入一直处于同比增长的态势。而同期的净利润则有较大的起伏,分别是36.084亿元、-31.727亿元、9.098亿元和-21.845亿元。该公司在2021年和2023年前五个月,均出现了增收不增利且大额亏损的情况。具体原因分别是2021年录得的生物资产公允价值减少以及截至2023年5月31日止5个月的商品肉猪平均售价较2022年同期相对较高。报告期内,德康农牧的整体毛利率分别是7.7%、13.8%、-13%及-6%。

据招股书披露,德康农牧截至2023年5月31日,有未偿还债项93.37亿元,包括计息借款及租赁负债。目前他们主要以销售产品所得款项以及银行及其他借款提供营运资金,他们的大部分银行借款包括短期银行贷款,这对该公司的现金流造成了压力。

从各个业务板块来看,于2020年、2021年及2022年以及截至2022年及2023年5月31日止五个月,德康集团生猪产品贡献的收入分别占总收入的70.6%、72.4%、78.1%、75.2%及78.8%;家禽产品贡献的收入分别占总收入的28.1%、26.4%、21.4%、24.3%及19.9%;辅助产品贡献的收入分别占总收入的1.3%、1.2%、0.5%、0.6%及1.3%。财务方面,2020年、2021年、2022年度以及2023年截至5月31日止五个月,德康集团实现营收分别约为81.45亿元(人民币,下同)、99.02亿元、150.37亿元、63.62亿元;同一时期,该集团净利润分别约为36.08亿元、-31.73亿元、9.10亿元、-21.84亿元。据招股书披露,德康农牧在2020年、2021年、2022年和2023年前5个月的营业总收入分别是81.453亿元、99.016亿元、150.37亿元和63.622亿元。在报告期,该公司的营业收入一直处于同比增长的态势。而同期的净利润则有较大的起伏,分别是36.084亿元、-31.727亿元、9.098亿元和-21.845亿元。该公司在2021年和2023年前五个月,均出现了增收不增利且大额亏损的情况。具体原因分别是2021年录得的生物资产公允价值减少以及截至2023年5月31日止5个月的商品肉猪平均售价较2022年同期相对较高。报告期内,德康农牧的整体毛利率分别是7.7%、13.8%、-13%及-6%。

据招股书披露,德康农牧截至2023年5月31日,有未偿还债项93.37亿元,包括计息借款及租赁负债。目前他们主要以销售产品所得款项以及银行及其他借款提供营运资金,他们的大部分银行借款包括短期银行贷款,这对该公司的现金流造成了压力。

在此次港股IPO募资用途中,德康农牧也提到拟将部分资金用于偿还利率界于2.1%至4.2%的若干尚未偿还的银行贷款,以及补充营运资金等。

如果德康农牧未能按需要重续现有的银行借款或透过未来债务或股权发售筹集额外资金,他们的业务策略有可能受损,进而对公司的增长、前景以及经营业绩造成不利影响。这也从侧面说明德康农业多次冲击IPO的原因。

德康农牧的董事长是王德辉,他现年60岁,他是该公司的初始股东之一,曾在公司的多家下属公司担任过高管。在2011年加入德康农牧之前,他曾是一名小学和中学老师。在上市前,德康农牧曾获得过厚生投资和光大控股的投资。