由于第三季度业绩大涨,牧原股份似乎一夜间走出此前债务困境。

据牧原股份此前公布的财报数据,今年第三季度,公司营收为399.1亿元、净利润为96.52亿元。单季度超90亿元的净利润,意味着牧原股份在第三季度一天能赚1个小目标。

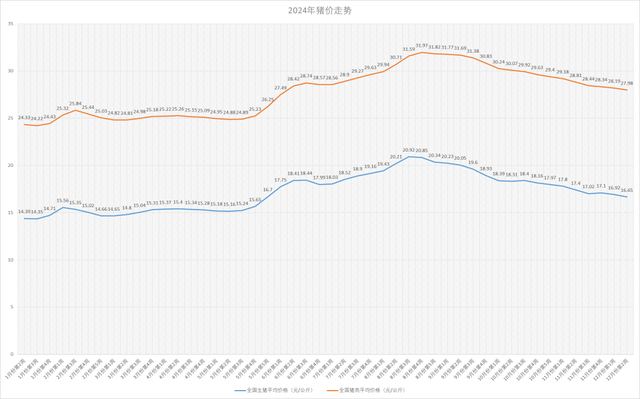

情况从第四季度开始掉头向下,据牧原股份10月、11月经营数据,商品猪价格分别为17.17元/公斤、16.22元/公斤,已经连续两个月下降。

猪价再度走低,牧原股份的债务问题也再被公众关注。

今年,牧原股份债务问题依然颇为庞大。今年三季度财报,截至到9月底,该公司货币资金为193.3亿元,短期借款为418.7亿元,一年内到期的非流动负债为92.30亿元,前三季度财务费用达22.85亿元。

实际上,今年年初牧原股份的债务问题就被监管部门关注,曾要求该公司说明相关偿债压力情况。今年,投资者也在6月、8月、9月、11月的调研活动中,向牧原股份询问债务相关问题。

对此,牧原股份向时代周报记者表示,当前公司现金流安全充裕,货币资金储备充足,不存在偿债压力。随着公司产能建设逐步完成,未来每年资本开支也将逐步下降。公司会在稳健经营的基础上,不断优化债务结构,降低整体负债规模,将财务指标保持在更为安全、健康的水平,提升公司整体的经营质量。

加快偿债步伐

业绩回升,牧原也加快了偿债的脚步。据该公司2024年三季度财报,前三季度,牧原股份销售商品、提供劳务收到的现金达986亿元,经营活动现金流入1060亿元,均创同期历史新高。同时,据其2024年三季度财报,今年前三季度,该公司筹资活动产生现金流量净额为-145.4亿元。

今年前三季度,该公司经营活动产生现金流量净额为291.8亿元,是2020年以来同期最高值。其中,销售商品、提供劳务收到的现金规模达986亿元,也是2020年以来同期最高值。该公司现金及现金等价物净增加额为19.69亿元,而2023年同期该值为-46.34亿元。

△图片来源:时代周报制图

虽然牧原股份尝到了市场好转的甜头,但其并非高枕无忧。进入四季度以来,全国猪肉价格再次下降,这或将会对牧原股份经营性现金流造成影响。

据牧原股份10月、11月经营数据,商品猪价格分别为17.17元/公斤、16.22元/公斤,已经连续两个月下降。

对此,牧原股份向时代周报记者表示,2024年11月,公司商品猪销售均价16.22元/公斤,生猪养殖完全成本为13.1元/公斤,仍保持着较好盈利水平,并且由于公司生猪销售采用“钱货两清”模式,具有良好的经营现金流创造能力,当前现金流充裕,近期猪价下行未对公司偿债造成影响。随着前期饲料原材料价格下降在养殖成本的逐步体现及生产指标的持续改善,公司有信心实现年底13元/公斤的成本目标。

此外,该公司还表示,今年以来,由于生猪市场行情的好转和养殖成本持续下降,公司现金流情况有较大改善,逐步优化资产负债表,改善财务结构。截至2024年三季度末,公司资产负债率为58.38%,较年初下降3.7%,负债总额、有息负债、短期债务均较年初有所下降。当前公司银行授信资源储备充足,未使用银行授信额度在300亿元以上,并且储备债券批文75亿元。

多次因环保问题被处罚

除了债务问题,牧原股份还要面对扩产带来的管理挑战。近年来,牧原股份在环保方面投入颇多。据其2022年年报和2023年年报,该公司在环境治理和保护方面相关累计投资分别为31.99亿元、34.48亿元。今年上半年,该公司在环境治理和保护方面相关累计投资也达到了15.46亿元。

虽然投入增长,但牧原股份子公司因环保问题被处罚的事件也逐年增多。

据环保领域知名NGO(非政府组织)公众环境研究中心(IPE)统计,今年,牧原股份共有7家子公司因环保问题而被处罚,涉及事例达12项,累计罚款总额为150.84万元。

据牧原股份2021年-2023年年报,该公司因环境问题而受到行政处罚的子公司数量分别为0家、2家、4家,2022年和2023年环保罚单累计金额分别为29.75万元和181.98万元。

受罚企业包括牧原股份旗下知名企业。今年,由牧原股份100%持股的子公司吉林通榆牧原农牧有限公司(以下简称“通榆牧原“)因两起环保问题被处罚,其中一起案例为该公司建设的稻谷加工项目,未办理建设项目环境影响评价审批手续,由于未办理环评手续,今年9月18日,通榆牧原受到白城市生态环境局处罚。此外,由于通榆牧原养殖场排放臭气浓度超标,今年11月14日,该公司受到处罚,罚款规模为27.5万元。

今年7月16日,牧原股份另一家子公司江苏铜山牧原农牧有限公司同时接到3张罚单,涉及处罚理由分别为违反水污染防治管理规定、未落实环境自行监测要求、违反其他管理要求的行为,处罚金额总计43.8万元。

对此,牧原股份方面向时代周报记者表示,针对出现环保问题的子公司,公司会第一时间按照相关要求整改,并且对同类问题进行内部全面排查,避免此类事件再次发生。

牧原股份确立明年养殖目标成本阶段性达到12元/公斤

2024年生猪养殖行业盈利情况显著回暖,但企业降本增效工作仍在加紧推进。临近年末,牧原股份也在接受机构投资者调研时明确了来年降本目标,希望阶段性成本达到12元/公斤。

2024年11月份,牧原股份销售生猪638.3万头,其中商品猪590.6万头,仔猪45.9万头,种猪1.8万头。2024年1月至11月,该公司累计销售生猪达6302.5万头。

在成本方面,牧原股份2024年11月的生猪养殖完全成本在13.1元/公斤左右,环比下降0.2元/公斤,其中单位期间费用基本保持不变,成本下降主要来源于饲料价格的下降和生产成绩的改善。在生产指标方面,该公司11月的PSY在29以上,全程成活率接近86%,肥猪日增重在800克左右,育肥料肉比在2.8左右。

2024年生产经营目标顺利达成的背景下,12月21日牧原股份也在披露的公告中回应了明年的出栏及成本目标。

该公司表示,今年以来能繁母猪数量、配种量、产能规模相比去年均有提升,并且公司预期全程成活率等生产指标会进一步改善。因此,公司明年的出栏量会有一定幅度的增长,后续公司会根据生产经营规划制定具体的出栏区间指引,并在2024年年度报告中披露。同时,公司会结合外部市场行情及生产经营情况,合理规划能繁母猪数量,依据生产节奏及需求动态调整后备母猪规模。近期公司能繁母猪数量有一定增加,具体数量也会在每季度末的销售简报中披露。

牧原股份称,当前公司优秀场线的生猪养殖完全成本已降至12元/公斤以下,后续会在内部持续推动优秀成绩的复制、推广,以带动整体生猪养殖成本的下降。在不考虑饲料原材料价格波动的情况下,公司希望明年可以阶段性达到12元/公斤的成本目标。

对于公司现阶段的成本构成情况,牧原股份也表示,公司的生猪养殖成本结构近年来总体变动较小,其中饲料成本占比在55%至60%,职工薪酬和折旧摊销占比分别在10%左右,药品及疫苗费用占比在5%左右,其余部分包括期间费用及物料消耗、燃料动力等费用。

2022年6月,牧原股份首次在内部提出600元降本空间,当时该公司的生猪养殖成本在16元/公斤左右,今年10月的成本已降至13.3元/公斤,呈现整体下行态势。在公司生产成绩改善及饲料价格下降的共同作用下,目前牧原股份600元降本空间目标已完成超过一半。

该公司此前也曾表示,600元降本空间是各业务部门对标世界领先水平后,在饲料、种猪、健康管理、生产管理等环节发现的成本下降空间。未来公司将不断对标学习,深挖每头猪的生长潜能,围绕600元降本空间进行技术创新,加大在生猪育种、营养研发、疫病防控、智能化与数字化等方面的研发投入。公司也将在管理层面持续发力,推动优秀成绩的复制、推广,改善落后区域、场线的生产业绩,降低内部养殖成绩离散度,实现整体养殖成本的下降。

进入冬季,生猪疫病也进入高发期。对于市场关注的今冬疫病情况,牧原股份也表示,截至目前,今年冬季疫病未对公司生产经营造成较大影响,主要得益于公司在疫病高发期来临前提前做好准备,制定的疫病防控措施得到有效执行。后续公司会持续对疫病进行全面、常态化的防控管理,围绕健康管理研发各类智能装备,不断优化疫病防控标准化流程,同时加强对一线员工的培训赋能,完善人员管理机制,实现对疫病的全流程闭环管理,提升生猪健康水平。

对于公司屠宰肉食业务的经营情况,牧原股份表示,今年三季度以来,公司屠宰肉食业务经营情况逐步好转,头均亏损明显下降,主要得益于今年在渠道开拓、客户服务、运营能力等方面的提升。随着春节前消费旺季来临,公司近几个月屠宰量逐步提升,11月的产能利用率已达50%以上。公司力争在12月份屠宰旺季期间,实现屠宰肉食业务单月扭亏为盈。下一步屠宰肉食板块将持续加强销售渠道开发与客户开拓,提高产能利用率,不断优化客户结构及产品结构,提升已投产屠宰厂的运营效率,进一步增强屠宰肉食业务的盈利能力。

针对资本开支问题,该公司也回应,当前经营策略已转变为稳健增长,长期来看资本开支将呈现下降趋势,未来具体资本开支规模公司将根据市场情况及经营情况进行调整。