近日,新希望发布2024年三季报,公司主营收入 772.09 亿元,同比下降 27.67%;归母净利润 1.53 亿元,同比上升 103.97%。

其中:猪产业三季度归母净利润9.8亿元,环比增长6.3亿元,一方面是三季度猪价较高,另一方面自身场线运营能力提升,闲置场线相关费用总额也稳中有降。

预计今年出栏量合计1500万头以上,明年预计为1600-1700万头。预计年底母猪存栏量将会增加几万头,具体数量取决于后备培育时间。

饲料产业三季度归母净利润3.8亿元,环比增加6000万元,同比基本持平。公司饲料业务在经历一季度市场存量下降及高价原料的影响之后,从二季度开始实现了连续的环比量利同增。

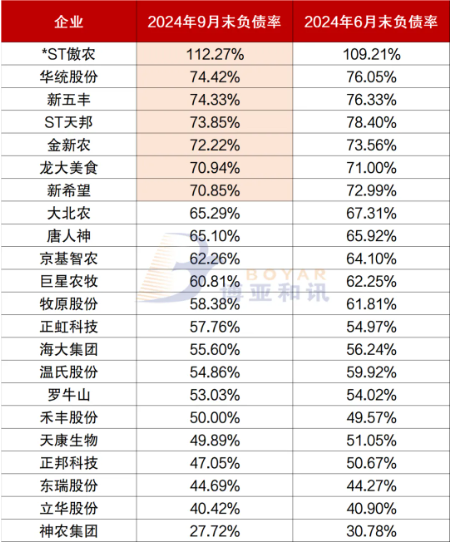

另外,随着公司经营状况的改善,截至三季度末资产负债率为70.85%,已经连续两个季度下降,较半年末下降2.14个百分点,较一季度末下降3.18个百分点。

三季度猪产业净利润9.8亿元,环比增长6.3亿元

三季度饲料净利润3.8亿元,销量675万吨,量利同增!前三季度总销量1913万吨

三季度,总销量675万吨。外销量565万吨,环比增加9%,同比追平去年三季度的水平,其中,禽料383万吨,同、环比双增;猪料105万吨,环比增加12%,同比下降较多;水产料62万吨,环比增加36%,同比微降;反刍料10万吨,同、环比均有所下降。

吨利方面,禽料吨利24-25元,同比略有增长,环比增长较多;猪料吨利110元,利润尚可,同环比均有所下降;水产料吨利250元,同、环比均有一定增长;反刍料吨利110元。未来我们的工作重点将放在提升猪料外销量,以及禽料单吨盈利能力。

前三季度,总销量1913万吨,同比下降12%,外销量1566万吨,同比基本持平。销量同比下降的原因主要是猪料的下降,以及存栏下降导致内销量的下降。

三季度饲料业务量利同增,主要得益于以下几个因素:

1、公司的基本策略是实现规模化基础上的专业化。

2、公司对周转效率实施精准的内部管理,前期高价原料的影响消除。存货周转天数从通常的25天下降至12天,对降本和综合能力的提升有很大帮助。

3、内控管理,包括损耗管理、预付账款和应收账款管理得到明显改善。

4、海外饲料业务量利齐增,产能利用率、原料周转率不断提升。三季度海外业务销量同比增速为两位数,前三季度同比增长近15%。部分重点国家,如埃及、印尼和越南,销量表现突出。

未来,我们将持续坚持规模化、满负荷、产品力以及盈利能力的提升。我们在组织架构和人力资源方面已经做了相应的调整,对客户结构进行持续优化,提升禽料产品的盈利能力,同时根据制定海外业务的中长期发展规划。我们相信,随着这些措施的逐步生效,2025年饲料销量及利润将进一步增长,未来可期。

截至三季度末资产负债率为70.85%,连续两个季度下降

三季度,公司支付了26亿用于偿还经营端的负债,这笔资金本可以用于偿还银行债务,但公司认为保持上下游供应链的稳定关系对公司的经营至关重要。此外,公司在第三季度持续偿还有息负债,减少了超过10亿的有息负债。