继一季度业绩超预期后,二季度饲料企业海大集团(002311.SZ)业绩再超预期。

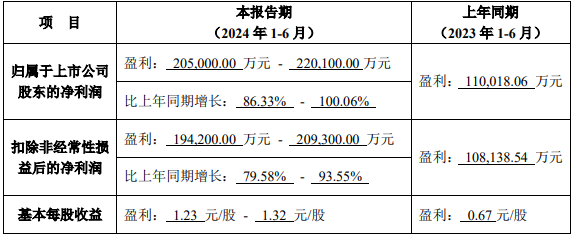

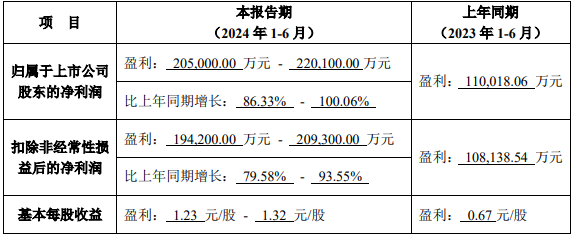

海大集团7月8日晚间披露2024年上半年业绩预告,报告期,公司实现归属于上市公司股东的净利润20.50亿元至22.01亿元,同比增长86.33%至100.06%。

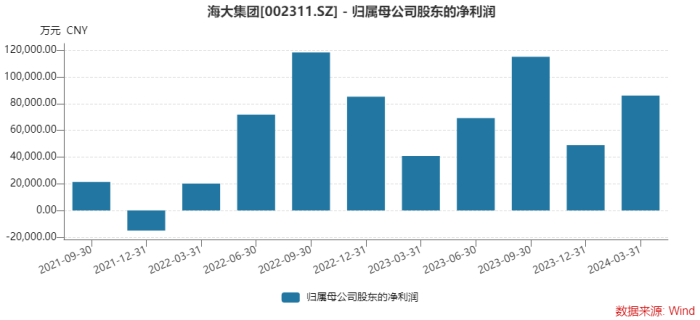

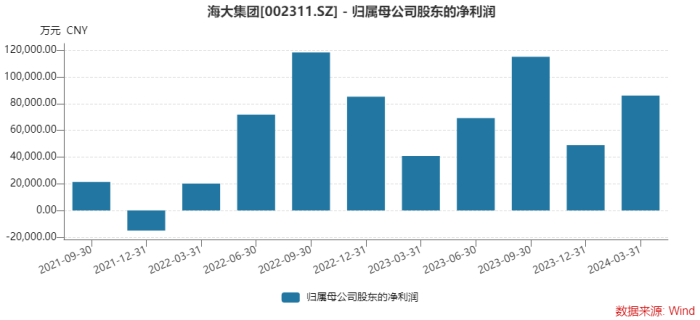

对比一季报,海大集团第二季度的归母净利润区间在11.89亿元至13.40亿元之间。区间下限也已超过了公司上市以来单季利润最高值。此前公司单季最高净利润为11.83亿元。

海大集团2024年上半年业绩预告

海大集团主营两大业务,其一为饲料、种苗和动保的养殖“黄金三角”业务(下合称饲料业务),其二为以生猪养殖、水产品养殖为主的养殖业务。去年饲料业务和养殖业务占比分别约为87%和13%。

今年上半年业绩大涨与核心主业饲料业务相关。公告显示,上半年海大集团饲料主业实现饲料对外销量约1080万吨,同比增长约8%,市场份额和盈利均得到较好增长。

养殖业务近两年成了风险业务。海大集团表示,今年上半年,坚持轻资产、低风险的生猪养殖模式,有效规避风险并实现稳定收益。

事实上,去年养殖业务就拖了后腿。2023年,海大集团养殖业务亏损,生猪、生鱼养殖实现营业收入共约107亿元,实现归属于上市公司股东的净利润亏损超过4亿元。

其中水产养殖业务主要为生鱼和对虾,生鱼养殖亏损金额超过3亿元;生猪养殖业务,全年出栏约460万头,好在养殖成本下降,亏损可控。

受养殖业务亏损影响,去年海大集团增收不增利。2023年,公司营业收入1,161.17亿元,同比增长10.89%;而实现归属于上市公司股东的净利润27.41亿元,同比下降7.31%。

随着上游原材料成本的下降,今年形势扭转,一季度海大集团业绩倍增。

今年一季度,海大集团实现营业收入231.72亿元,同比微降0.80%;实现归属于上市公司股东的净利润8.61亿元,同比增长111.00%。

营收下降主因在于大部分农产品原材料下跌,饲料销售单价下降。

主要原材料的价格降幅超过饲料销售单价降幅,因此海大集团一季度销售毛利率提升,净利润上升。

招商证券研报认为,海大集团一季度利润同比大幅增长则源于饲料销量增长、水产料结构优化带动吨利提升以及生猪期货套保带动生猪养殖板块扭亏。

如今二季度业绩依然超预期,可见一季度海大集团这种量利齐增的趋势在持续。

全年业绩如何,还要看具体的两大业务。

首先,饲料业务方面,海外增长空间打开。

海大集团已跃升至全球饲料企业第二位。在投资者交流会上,海大集团副总裁及董秘黄志健认为,“公司饲料销量市占率并不高,行业天花板很高。”

海外饲料业务也成海大集团寻找增长点的一大方向。

2023年公司海外地区饲料实现销量171万吨,同比增长24%,占饲料总销量的比例为7%。

“一是产品结构更优,高毛利产品占比高;二是公司的竞争优势更突出,产品毛利额更高。”黄志健表示。

黄志健表示,公司海外饲料业务,通过在当地建厂、当地销售,同时配套优质种苗、动保以及专业技术服务体系,将国内成熟的“饲料+种苗+动保”黄金三角海大模式复制到海外市场,形成产业链的竞争优势,海外市场增长空间逐渐打开。

据介绍,在东南亚地区,海大集团以越南为核心,拓展印尼、孟加拉、马来西亚等市场;

在非洲,以埃及作为桥头堡,逐步向北非、东非市场延伸;

在南美地区,公司在厄瓜多尔也建立了业务布局,并已组建团队开拓周边国家。

其次,去年亏损的养殖行业,今年有望在猪价上行期受益。

生猪养殖周期已经处于周期底部末端,一旦景气度上升,海大集团便可适时扭亏。

生猪养殖方面海大集团采取的是轻资产模式,此前受影响便不算大。其自繁自养比例低,主要通过“公司+农户”模式。同时,育肥阶段成本低。海大集团高管认为,近年来散户退出生猪养殖市场是一个不可逆的大趋势。同时,在生猪养殖行业产能过剩的背景下,公司推行“外购仔猪、公司+家庭农场、锁定利润、对冲风险”的运营模式。

水产养殖方面,海大集团认为提升空间很大。

“水产养殖面临走向专业化、工业化的过程,目前整体养殖效率不高,水产养殖效率的提升空间仍很大。”黄志健称,“公司看好工厂化对虾养殖业务。”同时,公司在对虾种苗方面有突破,专业能力有沉淀。

对于后市,机构多表示乐观。

“吨利或持续回升,生猪养殖有望贡献利润弹性。”招商证券研报认为,饲料原料价格下跌或驱动公司盈利能力回升。母猪产能降至低位,今年下半年猪价或企稳回升,有望拉动公司饲料销量维持高增。养殖方面,2024年至2025年,公司生猪出栏量或仍维持稳步增长,生猪养殖亦或在猪价上行期贡献利润弹性。

长江证券研报认为,海大集团过去3年市占率从5.8%提升至7%。当下饲料板块开始逐步进入优胜劣汰阶段,海大集团较强的增长确定性使得其稀缺性愈加突出,看好其长期成长。随着下游养殖景气度的逐步回升以及海外饲料业务进入快速增长期,公司业绩有望实现快速增长,重点推荐。

海大集团年内股价涨幅5.16%。

海大集团7月8日晚间披露2024年上半年业绩预告,报告期,公司实现归属于上市公司股东的净利润20.50亿元至22.01亿元,同比增长86.33%至100.06%。

对比一季报,海大集团第二季度的归母净利润区间在11.89亿元至13.40亿元之间。区间下限也已超过了公司上市以来单季利润最高值。此前公司单季最高净利润为11.83亿元。

海大集团2024年上半年业绩预告

海大集团主营两大业务,其一为饲料、种苗和动保的养殖“黄金三角”业务(下合称饲料业务),其二为以生猪养殖、水产品养殖为主的养殖业务。去年饲料业务和养殖业务占比分别约为87%和13%。

今年上半年业绩大涨与核心主业饲料业务相关。公告显示,上半年海大集团饲料主业实现饲料对外销量约1080万吨,同比增长约8%,市场份额和盈利均得到较好增长。

养殖业务近两年成了风险业务。海大集团表示,今年上半年,坚持轻资产、低风险的生猪养殖模式,有效规避风险并实现稳定收益。

事实上,去年养殖业务就拖了后腿。2023年,海大集团养殖业务亏损,生猪、生鱼养殖实现营业收入共约107亿元,实现归属于上市公司股东的净利润亏损超过4亿元。

其中水产养殖业务主要为生鱼和对虾,生鱼养殖亏损金额超过3亿元;生猪养殖业务,全年出栏约460万头,好在养殖成本下降,亏损可控。

受养殖业务亏损影响,去年海大集团增收不增利。2023年,公司营业收入1,161.17亿元,同比增长10.89%;而实现归属于上市公司股东的净利润27.41亿元,同比下降7.31%。

随着上游原材料成本的下降,今年形势扭转,一季度海大集团业绩倍增。

今年一季度,海大集团实现营业收入231.72亿元,同比微降0.80%;实现归属于上市公司股东的净利润8.61亿元,同比增长111.00%。

营收下降主因在于大部分农产品原材料下跌,饲料销售单价下降。

主要原材料的价格降幅超过饲料销售单价降幅,因此海大集团一季度销售毛利率提升,净利润上升。

招商证券研报认为,海大集团一季度利润同比大幅增长则源于饲料销量增长、水产料结构优化带动吨利提升以及生猪期货套保带动生猪养殖板块扭亏。

如今二季度业绩依然超预期,可见一季度海大集团这种量利齐增的趋势在持续。

全年业绩如何,还要看具体的两大业务。

首先,饲料业务方面,海外增长空间打开。

海大集团已跃升至全球饲料企业第二位。在投资者交流会上,海大集团副总裁及董秘黄志健认为,“公司饲料销量市占率并不高,行业天花板很高。”

海外饲料业务也成海大集团寻找增长点的一大方向。

2023年公司海外地区饲料实现销量171万吨,同比增长24%,占饲料总销量的比例为7%。

“一是产品结构更优,高毛利产品占比高;二是公司的竞争优势更突出,产品毛利额更高。”黄志健表示。

黄志健表示,公司海外饲料业务,通过在当地建厂、当地销售,同时配套优质种苗、动保以及专业技术服务体系,将国内成熟的“饲料+种苗+动保”黄金三角海大模式复制到海外市场,形成产业链的竞争优势,海外市场增长空间逐渐打开。

据介绍,在东南亚地区,海大集团以越南为核心,拓展印尼、孟加拉、马来西亚等市场;

在非洲,以埃及作为桥头堡,逐步向北非、东非市场延伸;

在南美地区,公司在厄瓜多尔也建立了业务布局,并已组建团队开拓周边国家。

其次,去年亏损的养殖行业,今年有望在猪价上行期受益。

生猪养殖周期已经处于周期底部末端,一旦景气度上升,海大集团便可适时扭亏。

生猪养殖方面海大集团采取的是轻资产模式,此前受影响便不算大。其自繁自养比例低,主要通过“公司+农户”模式。同时,育肥阶段成本低。海大集团高管认为,近年来散户退出生猪养殖市场是一个不可逆的大趋势。同时,在生猪养殖行业产能过剩的背景下,公司推行“外购仔猪、公司+家庭农场、锁定利润、对冲风险”的运营模式。

水产养殖方面,海大集团认为提升空间很大。

“水产养殖面临走向专业化、工业化的过程,目前整体养殖效率不高,水产养殖效率的提升空间仍很大。”黄志健称,“公司看好工厂化对虾养殖业务。”同时,公司在对虾种苗方面有突破,专业能力有沉淀。

对于后市,机构多表示乐观。

“吨利或持续回升,生猪养殖有望贡献利润弹性。”招商证券研报认为,饲料原料价格下跌或驱动公司盈利能力回升。母猪产能降至低位,今年下半年猪价或企稳回升,有望拉动公司饲料销量维持高增。养殖方面,2024年至2025年,公司生猪出栏量或仍维持稳步增长,生猪养殖亦或在猪价上行期贡献利润弹性。

长江证券研报认为,海大集团过去3年市占率从5.8%提升至7%。当下饲料板块开始逐步进入优胜劣汰阶段,海大集团较强的增长确定性使得其稀缺性愈加突出,看好其长期成长。随着下游养殖景气度的逐步回升以及海外饲料业务进入快速增长期,公司业绩有望实现快速增长,重点推荐。

海大集团年内股价涨幅5.16%。