“猪价令人捉摸不透,养猪就像一场赌博。”河南90后养猪人冯明的2022年像是坐上“过山车”——年初深度亏损,到10月头均1300元利润,再到12月中旬养殖利润又比10月峰值缩水达八成。冯明的经历是生猪养殖行业今年的一个缩影,集团猪企同样面临从上半年巨亏到下半年扭亏为盈的境况。虽然集团猪企因产能扩张能在上行周期时快速盈利“回血”,但同时伴随着高财务杠杆。前瞻未来趋势,多位业内人士表示,2023年生猪存栏或稳步增长,生猪周期将开启下行通道,集团猪企仍面临高负债率和高成本压力。

2022年“强反转”与“弱消费”并存

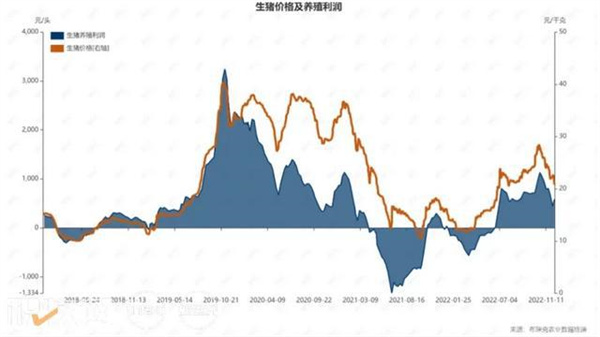

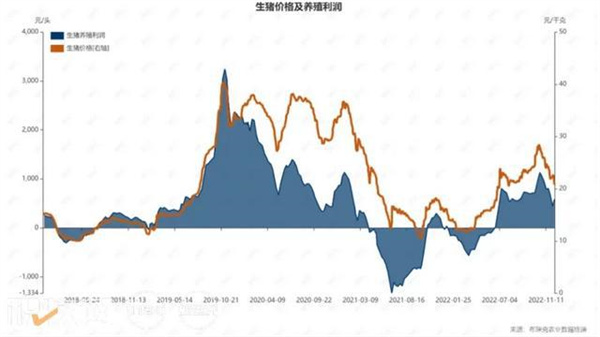

纵观全年,2022年的生猪价格表现出“淡季不淡,旺季不旺”特征,“强反转”与“弱消费”并存,归根结底在于阶段性供需错配。春节过后,猪价连续一个多月恐慌性下跌,同时俄乌冲突引发全球粮食供应矛盾,3月底猪粮比价已连续六周跌破5:1,引发部分养殖户恐慌性抛售和淘汰母猪,价格回落至12元/公斤附近。

4月中下旬,彼时生猪价格涨至16元/kg,对于冯明而言,猪价已经涨至其成本线附近,利润也从“水下”转正。他曾欣喜地向记者表示:“养猪人总算熬出来了,猪真的少了,从现在到年底都是挣钱的时候。”

此后,因前期能繁母猪产能去化效果兑现,新一轮生猪上行周期开启,二季度末猪价已较一季度底部反弹超60%。进入三季度后,生猪价格快速上涨,环比上涨40%,10月中旬生猪均价达到28.3元/公斤,自繁自养头均盈利已处于历史周期中的较高水平。

各大集团猪企在三季度迎来今年首个盈利季,多数猪企量价齐增,甚至头部猪企已实现年度扭亏为盈。同时,出于对四季度猪肉需求的乐观预期和生猪产能偏紧的判断,9月初部分养殖主体大量购入标猪二次育肥或进行压栏。

然而,10月下旬以后,市场生猪供应充裕,腌腊备货启动较晚且需求提振力度不足,猪价持续下挫。至12月13日,部分地区小幅跌破18元/公斤,较10月高价下跌10元/公斤,养殖利润甚至缩水八成。布瑞克·农产品集购网研究总监林国发表示,非洲猪瘟爆发后,猪价绝对值大幅上抬,波动率更高,压栏、二次育肥情况明显较非洲猪瘟之前更普遍,且压栏体重更大。2-3季度猪价上涨主要是前期集中抛售加上市场可供应大猪偏紧推动,阶段性压栏又强化了上涨幅度。10月猪价上涨更多是市场对需求过度乐观,加上大比例压栏和二次育肥人造牛市,最终需求未能兑现而生猪压栏额外增加猪肉供应。导致猪价不断走低,引起市场卖方心态崩塌,强化了猪价的大幅下跌,市场开始“杀”养殖利润。

相较于自繁自养,二次育肥因其短平快特征更像是股票市场的投机交易。对此,甘肃的专业育肥人士郭鹏感受颇深,从利润几近翻倍到亏损仅仅两个月时间。他在某养殖群分享道:“没想到跌的这么惨,去年赔钱了就盼着这次能翻本,保本价10元/斤,14元时候350斤的猪没卖,现在已经410多斤了,半个月了连门都不想出了,想不通本来挣大钱的猪现在反而赔钱了。”

集团猪企市占率升至17%,分化明显

经历了四轮猪周期后,集团猪企市场占比明显提升。根据Mysteel数据,截至前三个季度末前10家上市猪企累计出栏量分别在2828万头、6004万头、8846万头,分别占到全国出栏量的14.46%、16.41%、17.00%,较2021年末已经提升2.8个百分点,全年预估有望上升到18%左右。

图片来源:Mysteel

曾幸运躲过非洲猪瘟的冯明认为,非瘟和2021年的下行周期加速了散户的退场。他表示,“去年很多人退出了这个行业,再加上今年猪价涨得快、成本高,回来的人并不多,曾经的养殖大省现在散户少得可怜。”

上海钢联农产品事业部生猪分析师徐学平表示,目前集团场普遍都有增产规划,业内预计到2025年左右,上市猪企市场占有率有望达到30%-40%甚至更高。集团化生猪养殖企业规模化、集约化、现代化水平较高,而且在资金、技术、对抗疫情风险等方面比散户更有优势,能较好维持生产稳定,产能优化调节较为温和,也利于政策方面进行统一调节和引导,进而利于减弱和“熨平”猪周期的波动程度。

因生猪养殖集中度提升,集团猪企较散户的价格主导权增强,因此在与集中化极低的下游屠宰环节的价格博弈中亦占据主动地位。同时,随着养殖端规模扩大,头部企业通过延伸产业链进军屠宰行业。其中,牧原股份屠宰产能已超越此前龙头双汇发展,目前已投产10家屠宰厂,投产产能合计2900万头/年。

值得关注的是,在集团猪企市占率提升过程中,企业间的分化日趋明显,“一超多强”格局已经形成。牧原股份2022年出栏量约占上市猪企整体出栏量的50%,今年11月已成为上市猪企中首家收入超千亿的生猪养殖企业。

集团猪企的扩张并非毫无代价,伴随的是高负债率和高养殖成本。截至三季度末,头部上市猪企负债率均超过60%。曾经800亿市值的正邦科技没能熬过周期寒冬,在今年7月发生断料风波,随后因无力偿还约900万饲料款而被申请破产重组,11月出栏量仅29.58万头,同比下降70.53%。

惠誉评级中国企业研究董事朱彧表示:“2023年头部猪企和中等猪企发展策略会有不同的侧重点。头部猪企接下来的重点在于降本增效,中等或小市值猪企因前期财务压力较大,在头部扩张时更多是节约资本开支、抵御周期。在目前的上行周期中,这类猪企盈利改善下存在继续扩张的需求,杠杆水平有可能维持在较高水平。”

牧原股份亦向记者表示,公司战略层面规划已从前期的快速发展阶段进入到高质量发展阶段。在利润成长性方面,公司内部管理上主要通过采取各项措施来降低成本,因为以公司目前规模来看,通过降成本来增加利润的效应也非常可观。

2023行业增产或延续至下半年

根据农业部数据,本轮周期母猪产能低点出现在2022年4月,全国能繁母猪存栏4177万头,5月起母猪存栏环比持续6个月正向增长。截至10月底,能繁母猪存栏4379万头,同比增长0.7%,相当于正常保有量的106.8%,与2021年四季度母猪存栏量相当。

能繁母猪存栏数量是生猪产能核心指标,可作为未来10个月商品猪出栏先行指标。对应来看,2023年3月生猪出栏量或开始环比增加,并延续至2023年下半年。

中信期货研报指出,随着产能的持续恢复,2023年生猪周期将开启下行通道,上半年供给恢复初期,虽有增量但幅度有限,叠加需求淡季,预计生猪价格将较为顺畅地过渡至下行阶段;下半年随着2022年四季度养殖利润达到较高水平,母猪补栏提速,将兑现至2023年下半年生猪出栏压力的进一步增长,而需求有季节性旺季,能够承接部分供给增量。因此,预计2023年生猪周期将以温和下行为主要趋势。

相关猪企对明年猪价较为乐观,温氏股份表示,总体来看,预计明年社会能繁母猪存栏较为稳定,市场大量增加补栏可能性较小,2022年10月中旬以来,猪价有所回落,行业补栏积极性有所抑制。除非明年猪价大幅上涨,刺激行业或社会投资者进入或大幅补栏,可能会导致社会养猪产能大幅扩张。根据肉猪养殖规律,即使明年能繁母猪大幅增加,行业供需关系的大幅变化也需要到后年才能有所显现,预计明年猪价总体较好。

林国发进一步表示,今年12月中旬市场氛围悲观,而且需求持续低迷,市场仍有一定数量的前期压栏猪和二次育肥猪未出栏,这种情况下,不排除年前或者年后1-2个月猪价阶段性滑落至成本线附近,甚至部分下半年一直不愿意出栏,不断压栏的养殖户在猪价跌至成本线附近时,因现金流绷紧出现被迫出栏的情况。但考虑到当前猪价快速下跌,且过去一个月至今进口商进口猪肉下降,明年二季度大概率各行业基本恢复,因此2023年2-3季度猪价仍值得期待。

值得一提的是,与上轮周期不同,因前期过高损失和财务压力等原因,今年下半年养户补栏积极性并不高,仔猪和母猪价格上涨有限。但随着利润改善和市场明朗,2023年养殖企业和散户补栏积极性可能变大。

朱彧表示,2023年生猪价格波动性下降,可能表现出前高后低的走势。综合判断2023年生猪均价可能在18元/kg-20元/kg左右,处于养殖行业成本线之上。除了猪肉价格波动,市场参与者还面临成本压力,这也是当前养户、企业补栏和增产谨慎的重要原因之一。

饲料成本占生产成本50%以上,而主要饲料粮的价格明年仍将维持高位运行,领先养殖企业可通过调整饲料配比来管理饲料成本,但鉴于其高成本玉米和豆粨的使用远低于行业平均水平,因而进一步调降饲料成本的空间有限。此外,部分养殖企业已通过不断提高生产力来降低成本,这从一定程度上抵消了前期粮食成本的上涨,但目前的母猪繁殖率及仔猪死淘率已得到大幅改善,不大可能恢复到2018年非洲猪瘟最初爆发前的水平。

2022年“强反转”与“弱消费”并存

纵观全年,2022年的生猪价格表现出“淡季不淡,旺季不旺”特征,“强反转”与“弱消费”并存,归根结底在于阶段性供需错配。春节过后,猪价连续一个多月恐慌性下跌,同时俄乌冲突引发全球粮食供应矛盾,3月底猪粮比价已连续六周跌破5:1,引发部分养殖户恐慌性抛售和淘汰母猪,价格回落至12元/公斤附近。

4月中下旬,彼时生猪价格涨至16元/kg,对于冯明而言,猪价已经涨至其成本线附近,利润也从“水下”转正。他曾欣喜地向记者表示:“养猪人总算熬出来了,猪真的少了,从现在到年底都是挣钱的时候。”

此后,因前期能繁母猪产能去化效果兑现,新一轮生猪上行周期开启,二季度末猪价已较一季度底部反弹超60%。进入三季度后,生猪价格快速上涨,环比上涨40%,10月中旬生猪均价达到28.3元/公斤,自繁自养头均盈利已处于历史周期中的较高水平。

各大集团猪企在三季度迎来今年首个盈利季,多数猪企量价齐增,甚至头部猪企已实现年度扭亏为盈。同时,出于对四季度猪肉需求的乐观预期和生猪产能偏紧的判断,9月初部分养殖主体大量购入标猪二次育肥或进行压栏。

然而,10月下旬以后,市场生猪供应充裕,腌腊备货启动较晚且需求提振力度不足,猪价持续下挫。至12月13日,部分地区小幅跌破18元/公斤,较10月高价下跌10元/公斤,养殖利润甚至缩水八成。布瑞克·农产品集购网研究总监林国发表示,非洲猪瘟爆发后,猪价绝对值大幅上抬,波动率更高,压栏、二次育肥情况明显较非洲猪瘟之前更普遍,且压栏体重更大。2-3季度猪价上涨主要是前期集中抛售加上市场可供应大猪偏紧推动,阶段性压栏又强化了上涨幅度。10月猪价上涨更多是市场对需求过度乐观,加上大比例压栏和二次育肥人造牛市,最终需求未能兑现而生猪压栏额外增加猪肉供应。导致猪价不断走低,引起市场卖方心态崩塌,强化了猪价的大幅下跌,市场开始“杀”养殖利润。

相较于自繁自养,二次育肥因其短平快特征更像是股票市场的投机交易。对此,甘肃的专业育肥人士郭鹏感受颇深,从利润几近翻倍到亏损仅仅两个月时间。他在某养殖群分享道:“没想到跌的这么惨,去年赔钱了就盼着这次能翻本,保本价10元/斤,14元时候350斤的猪没卖,现在已经410多斤了,半个月了连门都不想出了,想不通本来挣大钱的猪现在反而赔钱了。”

集团猪企市占率升至17%,分化明显

经历了四轮猪周期后,集团猪企市场占比明显提升。根据Mysteel数据,截至前三个季度末前10家上市猪企累计出栏量分别在2828万头、6004万头、8846万头,分别占到全国出栏量的14.46%、16.41%、17.00%,较2021年末已经提升2.8个百分点,全年预估有望上升到18%左右。

图片来源:Mysteel

曾幸运躲过非洲猪瘟的冯明认为,非瘟和2021年的下行周期加速了散户的退场。他表示,“去年很多人退出了这个行业,再加上今年猪价涨得快、成本高,回来的人并不多,曾经的养殖大省现在散户少得可怜。”

上海钢联农产品事业部生猪分析师徐学平表示,目前集团场普遍都有增产规划,业内预计到2025年左右,上市猪企市场占有率有望达到30%-40%甚至更高。集团化生猪养殖企业规模化、集约化、现代化水平较高,而且在资金、技术、对抗疫情风险等方面比散户更有优势,能较好维持生产稳定,产能优化调节较为温和,也利于政策方面进行统一调节和引导,进而利于减弱和“熨平”猪周期的波动程度。

因生猪养殖集中度提升,集团猪企较散户的价格主导权增强,因此在与集中化极低的下游屠宰环节的价格博弈中亦占据主动地位。同时,随着养殖端规模扩大,头部企业通过延伸产业链进军屠宰行业。其中,牧原股份屠宰产能已超越此前龙头双汇发展,目前已投产10家屠宰厂,投产产能合计2900万头/年。

值得关注的是,在集团猪企市占率提升过程中,企业间的分化日趋明显,“一超多强”格局已经形成。牧原股份2022年出栏量约占上市猪企整体出栏量的50%,今年11月已成为上市猪企中首家收入超千亿的生猪养殖企业。

集团猪企的扩张并非毫无代价,伴随的是高负债率和高养殖成本。截至三季度末,头部上市猪企负债率均超过60%。曾经800亿市值的正邦科技没能熬过周期寒冬,在今年7月发生断料风波,随后因无力偿还约900万饲料款而被申请破产重组,11月出栏量仅29.58万头,同比下降70.53%。

惠誉评级中国企业研究董事朱彧表示:“2023年头部猪企和中等猪企发展策略会有不同的侧重点。头部猪企接下来的重点在于降本增效,中等或小市值猪企因前期财务压力较大,在头部扩张时更多是节约资本开支、抵御周期。在目前的上行周期中,这类猪企盈利改善下存在继续扩张的需求,杠杆水平有可能维持在较高水平。”

牧原股份亦向记者表示,公司战略层面规划已从前期的快速发展阶段进入到高质量发展阶段。在利润成长性方面,公司内部管理上主要通过采取各项措施来降低成本,因为以公司目前规模来看,通过降成本来增加利润的效应也非常可观。

2023行业增产或延续至下半年

根据农业部数据,本轮周期母猪产能低点出现在2022年4月,全国能繁母猪存栏4177万头,5月起母猪存栏环比持续6个月正向增长。截至10月底,能繁母猪存栏4379万头,同比增长0.7%,相当于正常保有量的106.8%,与2021年四季度母猪存栏量相当。

能繁母猪存栏数量是生猪产能核心指标,可作为未来10个月商品猪出栏先行指标。对应来看,2023年3月生猪出栏量或开始环比增加,并延续至2023年下半年。

中信期货研报指出,随着产能的持续恢复,2023年生猪周期将开启下行通道,上半年供给恢复初期,虽有增量但幅度有限,叠加需求淡季,预计生猪价格将较为顺畅地过渡至下行阶段;下半年随着2022年四季度养殖利润达到较高水平,母猪补栏提速,将兑现至2023年下半年生猪出栏压力的进一步增长,而需求有季节性旺季,能够承接部分供给增量。因此,预计2023年生猪周期将以温和下行为主要趋势。

相关猪企对明年猪价较为乐观,温氏股份表示,总体来看,预计明年社会能繁母猪存栏较为稳定,市场大量增加补栏可能性较小,2022年10月中旬以来,猪价有所回落,行业补栏积极性有所抑制。除非明年猪价大幅上涨,刺激行业或社会投资者进入或大幅补栏,可能会导致社会养猪产能大幅扩张。根据肉猪养殖规律,即使明年能繁母猪大幅增加,行业供需关系的大幅变化也需要到后年才能有所显现,预计明年猪价总体较好。

林国发进一步表示,今年12月中旬市场氛围悲观,而且需求持续低迷,市场仍有一定数量的前期压栏猪和二次育肥猪未出栏,这种情况下,不排除年前或者年后1-2个月猪价阶段性滑落至成本线附近,甚至部分下半年一直不愿意出栏,不断压栏的养殖户在猪价跌至成本线附近时,因现金流绷紧出现被迫出栏的情况。但考虑到当前猪价快速下跌,且过去一个月至今进口商进口猪肉下降,明年二季度大概率各行业基本恢复,因此2023年2-3季度猪价仍值得期待。

值得一提的是,与上轮周期不同,因前期过高损失和财务压力等原因,今年下半年养户补栏积极性并不高,仔猪和母猪价格上涨有限。但随着利润改善和市场明朗,2023年养殖企业和散户补栏积极性可能变大。

朱彧表示,2023年生猪价格波动性下降,可能表现出前高后低的走势。综合判断2023年生猪均价可能在18元/kg-20元/kg左右,处于养殖行业成本线之上。除了猪肉价格波动,市场参与者还面临成本压力,这也是当前养户、企业补栏和增产谨慎的重要原因之一。

饲料成本占生产成本50%以上,而主要饲料粮的价格明年仍将维持高位运行,领先养殖企业可通过调整饲料配比来管理饲料成本,但鉴于其高成本玉米和豆粨的使用远低于行业平均水平,因而进一步调降饲料成本的空间有限。此外,部分养殖企业已通过不断提高生产力来降低成本,这从一定程度上抵消了前期粮食成本的上涨,但目前的母猪繁殖率及仔猪死淘率已得到大幅改善,不大可能恢复到2018年非洲猪瘟最初爆发前的水平。