核心观点:价格重心上移,不宜过度看涨

结现货价格行情以及母猪、仔猪及生猪存栏出栏数据来看,2025年是生猪产能过剩的一年,而增加的产能主要来自于上市及集团企业。从仔猪补栏量以及春节后需求淡季来看,2026年一季度生猪整体处在较为充裕的阶段。

6月以来政府倡导养殖企业去产能,但集团企业去产能意愿较差,因此母猪以及仔猪并没有出现明显去产能趋势,三季度以来现货价格持续下跌,养殖利润亏损持续扩大,母猪存栏数据以及仔猪出售数据才出现持续环比回落,但基于目前各企业都在拼效率,降成本,生产效率维持高位偏强震荡,这将填补些后期生猪产能的下降空间,因此虽然维持持续去产能趋势,但并不能短时间较大幅度改善充裕程度,2026年整体出现供给端较长时间偏紧的概率较小。

从上市企业公告以及市场信息调研来看,中小养殖户的养殖成本要高于规模化及集团企业,因此以目前的养殖利润亏损幅度来看,春节后一些企业或将逐步退出市场,而首当其冲的是高成本低效率以及资金链脆弱的企业,从市场调研来看,或许多以中小规模化企业为主,这时商品猪或许形成短时的抛售,加上需求淡季,市场供需过剩程度或将较为严重,市场补栏情绪以及对未来悲观预期将降到冰点,或许是现货价格年度低点。11月仔猪出生量已经呈现环比下滑趋势,加上预期较为悲观,一季度补栏或许低迷,因此二季度后半段供需程度将得到一定的缓解,现货价格重心或将逐步上移。

期货方面:目前2026年上半年的期货合约都在养殖成本线以下,在对未来预期相对悲观、压栏以及二育相对谨慎的情况下,春节前集中大量抛售造成现货行情出现大幅回落的概率较小,因此2601合约下方空间不大。2603合约因是节后需求淡季合约,加上供给充裕并没有充分消化,因此盘面出现一定贴水,目前利空预期基本兑现,在不出现较大疫情以及企业因现金流危机,集中抛售的情况下,下方空间不大,若出现将利好下半年合约。至于Lh2605以及后面合约,需要关注春节前后商品猪出栏情况以及一季度仔猪补栏情况下,基于养殖利润亏损较为严重以及市场对去产能较慢预期基本兑现,因此可关注超跌后布局多单机会,但基于去产能幅度较慢,在没有疫情的情况下,供需不存在较大的矛盾,因此大幅持续上涨的概率不大,理论在估值区间在10000-15000之间。此外需关注饲料原料价格的波动对养殖成本以及中长期生猪期现价格底部支撑带来的波动。

一季度行情回顾

节后现货价格回调幅度较大,加上1月是猪肉需求旺季,集团企业及散户的商品猪以及肥猪出栏意愿较为积极,1月日均出栏量环比大于12月,由于处在需求旺季,因此现货价格得到支撑,春节前全国生猪均价未跌破15元/公斤,此外现货价格的相对坚挺也给予市场补栏信心,1月市场仔猪补栏较为积极。

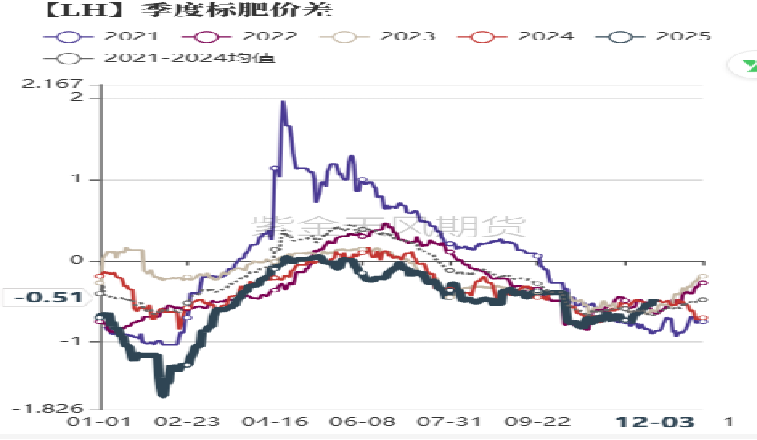

由于春节前肥猪抛售较为积极,导致春节期间肥猪供应略显偏紧,标肥价差达到历史极值,市场对春节之后行情期待较高,因此期货开盘大涨。而春节之后现货价格并未如期坚挺,却快速下跌至14元/公斤关口,期货价格跟随现货价格下跌,但由于较大的标肥价差,少量短线二育逐步进场,标猪价格得到一定支撑,加上春节前压栏猪逐步释放,又是肥猪需求淡季,标肥价差逐步缩窄,现货价格也跟随小幅偏弱震荡,市场看涨情绪有所减弱,补栏积极性也跟随减弱,仔猪价格开始回调。

3月以来,2503合约进入交割月,但盘面贴水幅度较大,在期现价差的驱动下,2503合约持续反弹。在近月合约带动下,2505合约也跟随反弹。供需基本面上,需求端虽然已经恢复到往年正常水平,但供给端出栏压力依然较大,现货价格并未随期货价格反弹,因此3月上旬期货的价格反弹主要是期现回归的驱动。补栏方面,由于2月中旬之后,现货价格呈现整体回落趋势,补栏情绪持续谨慎,仔猪价格呈现窄幅震荡回落趋势。

二季度行情回顾

4月由于受二育逐步进场以及集团企业压栏惜售,市场供应略显偏紧,加上中美贸易战开启,国内限制进口冻猪肉,国内冻猪肉政策性入库等,现货价格整体呈现小幅偏强震荡,但因集团企业压栏,体重呈现持续增加的趋势,增加后续的供应的压力,4月期货主力LH2407合约并没有跟随偏强震荡,因此LH2507的基差呈现持续走扩的趋势。而2505合约因期现回归以及现货偏强的支撑,持续上涨,交割月维持在14000关口,月度上涨1000元/吨以上。

五一之后,市场进入短暂的需求淡季,因养殖端体重偏大,集团企业继续压栏节奏变缓,前期二育散户也开始陆续出栏,标肥价差缩窄,市场阶段性供应宽松,现货价格开始逐步回调。因市场担忧夏季降重以及产能逐步增加导致供应端较为过剩,因此5月以来期货盘面大部分时候呈现持续偏弱震荡,5月底2507合约跌至13000关口,2509合约跌至13500关口。

6月上旬现货价格继续下跌,全国均价跌破14元关口。由于政府引导市场不盲目扩产能,以及降体重不鼓励二育等利多中长期政策消息,市场中长期悲观情绪有所减缓,加上前期二育肥猪积极出栏,市场可出栏肥猪较少,以及现货价格下跌后,屠宰端有分割入库意向,因此6月中下旬以来现货价格止跌反弹,期货盘面也开始震荡反弹。河南地区生猪均价在月底逼近15元/公斤关口,期货主力合约2509合约也突破14000关口。

三季度行情回顾

由于6月中下旬期现反弹,市场对中长期现货价格的悲观情绪缓解,市场出栏节奏略有放缓,因此进入7月后,在终端需求端处在需求淡季以及相关品种蛋肉,蔬菜价格同比偏低的情况下,需求端难以支撑较为充裕的供给,因此7月以来现货价格整体呈现偏弱震荡,而期货端因政府持续呼吁去产能,市场有强制去产能预期,加上上涨的宏观情绪影响,以及二育压栏受一定限制,利好远期生猪价格,因此远月合约价格整体呈现偏强震荡,价格重心持续上移,期现走势分歧,主力合约基差以及远月基差持续回落。

进入8月,除了月初市场有一定程度缩量外,现货价格整体仍延续7月的小幅偏弱震荡,在正常的购销节奏下,市场供需呈现偏宽松的状态,供应的数量是要高于需求量。整体来看,8月现货市场相对平稳,二育以及供需双方博弈较为谨慎,但期货端波动幅度较大,这主要是在现货持续低迷情况下,市场对四季度供应过剩较为担忧,但养殖端盈利让6月以来政策面反内卷,去产能并没有出现明显的改善,市场对四季度现货价格乐观情绪减弱,加上宏观情绪降温,因此8月主力以及远月期货合约震荡下跌,月底生猪主力2511合约跌至13500关口。

9月初集团企业缩量,加上学校开学,需求好转,现货价格有短暂反弹,但虽然集团企业正常出栏,市场再度回到供应偏宽松的状态,二育以及压栏较为谨慎,现货价格小幅回调,期货端也跟随回调。9月中旬“反内卷”再度成为市场热点,期货端触底反弹,但现货市场较为疲软,期货仍以下跌为主。

四季度行情回顾

国庆节期间生猪现货价格整体呈现偏弱震荡,节后现货价格大幅跳水,一方面是国庆节后是需求淡季,国庆期间积压库存较大,终端备货意愿较强,其次9月部分集团企业预期国庆节后有二育进场,9月下旬出栏意愿并不强,国庆节后二育并没有预期较快的进场,短时间市场呈现较严重供应过剩,现货价格持续下跌,市场悲观情绪较强,10月中旬广西等低价区价格跌破10元关口。因远低于养殖成本价格,部分二育抄底意愿增加以及屠宰企业分割入库意愿增加,现货价格持续反弹,月底反弹至12.5元/斤关口。因10月现货价格超预期下跌,四季度供应过剩已成现实,市场对春节前预期降低,因此2601合约震荡回落,以消化升水为主。

进入11月,因现货价格再度下跌,二育以及压栏情绪减弱,在10月中旬进场的二育开始逐步出栏,集团企业基本正常节奏出栏,即使11月因气温下降终端需求环比增加以及食品深加工企业提前备货,屠宰企业订单以及日屠宰量呈现环比增加的趋势,但市场整体仍呈现供应宽松格局,现货价格持续震荡回调,月底全国现货均价跌至11.5元/斤附近。因2601合约在10月基差已经基本消化,因此2601合约在市场对春节行情较为悲观的情况下,旺季合约并再为呈现升水,整体跟随现货价格节奏波动。

期现价格回顾

结现货价格行情以及母猪、仔猪及生猪存栏出栏数据来看,2025年是生猪产能过剩的一年,而增加的产能主要来自于上市及集团企业。从仔猪补栏量以及春节后需求淡季来看,2026年一季度生猪整体处在较为充裕的阶段。

6月以来政府倡导养殖企业去产能,但集团企业去产能意愿较差,因此母猪以及仔猪并没有出现明显去产能趋势,三季度以来现货价格持续下跌,养殖利润亏损持续扩大,母猪存栏数据以及仔猪出售数据才出现持续环比回落,但基于目前各企业都在拼效率,降成本,生产效率维持高位偏强震荡,这将填补些后期生猪产能的下降空间,因此虽然维持持续去产能趋势,但并不能短时间较大幅度改善充裕程度,2026年整体出现供给端较长时间偏紧的概率较小。

从上市企业公告以及市场信息调研来看,中小养殖户的养殖成本要高于规模化及集团企业,因此以目前的养殖利润亏损幅度来看,春节后一些企业或将逐步退出市场,而首当其冲的是高成本低效率以及资金链脆弱的企业,从市场调研来看,或许多以中小规模化企业为主,这时商品猪或许形成短时的抛售,加上需求淡季,市场供需过剩程度或将较为严重,市场补栏情绪以及对未来悲观预期将降到冰点,或许是现货价格年度低点。11月仔猪出生量已经呈现环比下滑趋势,加上预期较为悲观,一季度补栏或许低迷,因此二季度后半段供需程度将得到一定的缓解,现货价格重心或将逐步上移。

期货方面:目前2026年上半年的期货合约都在养殖成本线以下,在对未来预期相对悲观、压栏以及二育相对谨慎的情况下,春节前集中大量抛售造成现货行情出现大幅回落的概率较小,因此2601合约下方空间不大。2603合约因是节后需求淡季合约,加上供给充裕并没有充分消化,因此盘面出现一定贴水,目前利空预期基本兑现,在不出现较大疫情以及企业因现金流危机,集中抛售的情况下,下方空间不大,若出现将利好下半年合约。至于Lh2605以及后面合约,需要关注春节前后商品猪出栏情况以及一季度仔猪补栏情况下,基于养殖利润亏损较为严重以及市场对去产能较慢预期基本兑现,因此可关注超跌后布局多单机会,但基于去产能幅度较慢,在没有疫情的情况下,供需不存在较大的矛盾,因此大幅持续上涨的概率不大,理论在估值区间在10000-15000之间。此外需关注饲料原料价格的波动对养殖成本以及中长期生猪期现价格底部支撑带来的波动。

一季度行情回顾

节后现货价格回调幅度较大,加上1月是猪肉需求旺季,集团企业及散户的商品猪以及肥猪出栏意愿较为积极,1月日均出栏量环比大于12月,由于处在需求旺季,因此现货价格得到支撑,春节前全国生猪均价未跌破15元/公斤,此外现货价格的相对坚挺也给予市场补栏信心,1月市场仔猪补栏较为积极。

由于春节前肥猪抛售较为积极,导致春节期间肥猪供应略显偏紧,标肥价差达到历史极值,市场对春节之后行情期待较高,因此期货开盘大涨。而春节之后现货价格并未如期坚挺,却快速下跌至14元/公斤关口,期货价格跟随现货价格下跌,但由于较大的标肥价差,少量短线二育逐步进场,标猪价格得到一定支撑,加上春节前压栏猪逐步释放,又是肥猪需求淡季,标肥价差逐步缩窄,现货价格也跟随小幅偏弱震荡,市场看涨情绪有所减弱,补栏积极性也跟随减弱,仔猪价格开始回调。

3月以来,2503合约进入交割月,但盘面贴水幅度较大,在期现价差的驱动下,2503合约持续反弹。在近月合约带动下,2505合约也跟随反弹。供需基本面上,需求端虽然已经恢复到往年正常水平,但供给端出栏压力依然较大,现货价格并未随期货价格反弹,因此3月上旬期货的价格反弹主要是期现回归的驱动。补栏方面,由于2月中旬之后,现货价格呈现整体回落趋势,补栏情绪持续谨慎,仔猪价格呈现窄幅震荡回落趋势。

二季度行情回顾

4月由于受二育逐步进场以及集团企业压栏惜售,市场供应略显偏紧,加上中美贸易战开启,国内限制进口冻猪肉,国内冻猪肉政策性入库等,现货价格整体呈现小幅偏强震荡,但因集团企业压栏,体重呈现持续增加的趋势,增加后续的供应的压力,4月期货主力LH2407合约并没有跟随偏强震荡,因此LH2507的基差呈现持续走扩的趋势。而2505合约因期现回归以及现货偏强的支撑,持续上涨,交割月维持在14000关口,月度上涨1000元/吨以上。

五一之后,市场进入短暂的需求淡季,因养殖端体重偏大,集团企业继续压栏节奏变缓,前期二育散户也开始陆续出栏,标肥价差缩窄,市场阶段性供应宽松,现货价格开始逐步回调。因市场担忧夏季降重以及产能逐步增加导致供应端较为过剩,因此5月以来期货盘面大部分时候呈现持续偏弱震荡,5月底2507合约跌至13000关口,2509合约跌至13500关口。

6月上旬现货价格继续下跌,全国均价跌破14元关口。由于政府引导市场不盲目扩产能,以及降体重不鼓励二育等利多中长期政策消息,市场中长期悲观情绪有所减缓,加上前期二育肥猪积极出栏,市场可出栏肥猪较少,以及现货价格下跌后,屠宰端有分割入库意向,因此6月中下旬以来现货价格止跌反弹,期货盘面也开始震荡反弹。河南地区生猪均价在月底逼近15元/公斤关口,期货主力合约2509合约也突破14000关口。

三季度行情回顾

由于6月中下旬期现反弹,市场对中长期现货价格的悲观情绪缓解,市场出栏节奏略有放缓,因此进入7月后,在终端需求端处在需求淡季以及相关品种蛋肉,蔬菜价格同比偏低的情况下,需求端难以支撑较为充裕的供给,因此7月以来现货价格整体呈现偏弱震荡,而期货端因政府持续呼吁去产能,市场有强制去产能预期,加上上涨的宏观情绪影响,以及二育压栏受一定限制,利好远期生猪价格,因此远月合约价格整体呈现偏强震荡,价格重心持续上移,期现走势分歧,主力合约基差以及远月基差持续回落。

进入8月,除了月初市场有一定程度缩量外,现货价格整体仍延续7月的小幅偏弱震荡,在正常的购销节奏下,市场供需呈现偏宽松的状态,供应的数量是要高于需求量。整体来看,8月现货市场相对平稳,二育以及供需双方博弈较为谨慎,但期货端波动幅度较大,这主要是在现货持续低迷情况下,市场对四季度供应过剩较为担忧,但养殖端盈利让6月以来政策面反内卷,去产能并没有出现明显的改善,市场对四季度现货价格乐观情绪减弱,加上宏观情绪降温,因此8月主力以及远月期货合约震荡下跌,月底生猪主力2511合约跌至13500关口。

9月初集团企业缩量,加上学校开学,需求好转,现货价格有短暂反弹,但虽然集团企业正常出栏,市场再度回到供应偏宽松的状态,二育以及压栏较为谨慎,现货价格小幅回调,期货端也跟随回调。9月中旬“反内卷”再度成为市场热点,期货端触底反弹,但现货市场较为疲软,期货仍以下跌为主。

四季度行情回顾

国庆节期间生猪现货价格整体呈现偏弱震荡,节后现货价格大幅跳水,一方面是国庆节后是需求淡季,国庆期间积压库存较大,终端备货意愿较强,其次9月部分集团企业预期国庆节后有二育进场,9月下旬出栏意愿并不强,国庆节后二育并没有预期较快的进场,短时间市场呈现较严重供应过剩,现货价格持续下跌,市场悲观情绪较强,10月中旬广西等低价区价格跌破10元关口。因远低于养殖成本价格,部分二育抄底意愿增加以及屠宰企业分割入库意愿增加,现货价格持续反弹,月底反弹至12.5元/斤关口。因10月现货价格超预期下跌,四季度供应过剩已成现实,市场对春节前预期降低,因此2601合约震荡回落,以消化升水为主。

进入11月,因现货价格再度下跌,二育以及压栏情绪减弱,在10月中旬进场的二育开始逐步出栏,集团企业基本正常节奏出栏,即使11月因气温下降终端需求环比增加以及食品深加工企业提前备货,屠宰企业订单以及日屠宰量呈现环比增加的趋势,但市场整体仍呈现供应宽松格局,现货价格持续震荡回调,月底全国现货均价跌至11.5元/斤附近。因2601合约在10月基差已经基本消化,因此2601合约在市场对春节行情较为悲观的情况下,旺季合约并再为呈现升水,整体跟随现货价格节奏波动。

期现价格回顾

供给端分析

2025年生猪产能整体呈现过剩状态

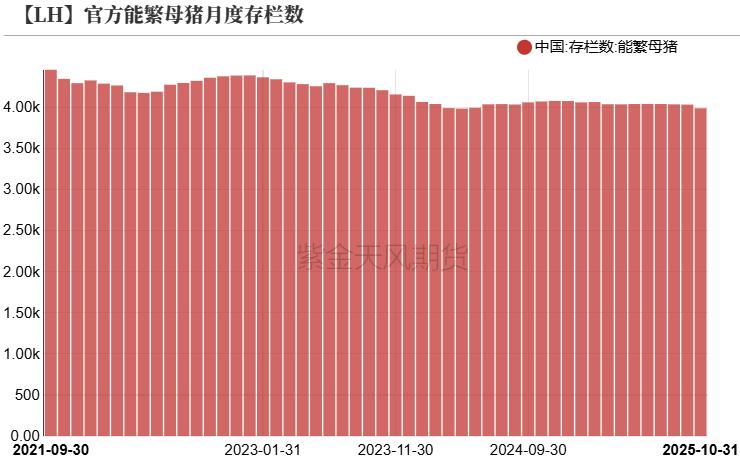

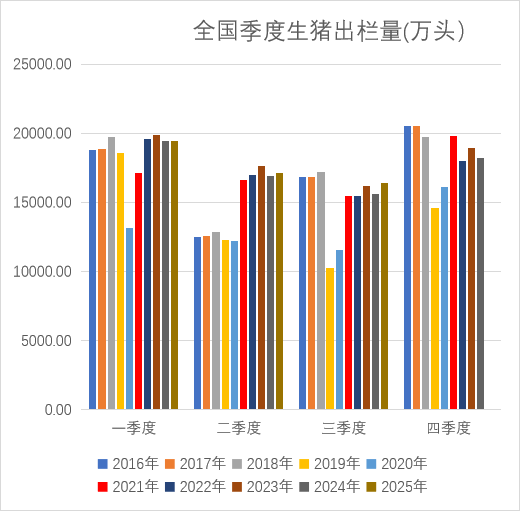

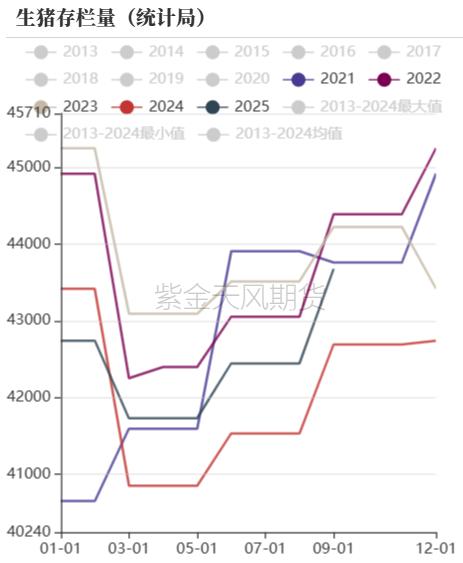

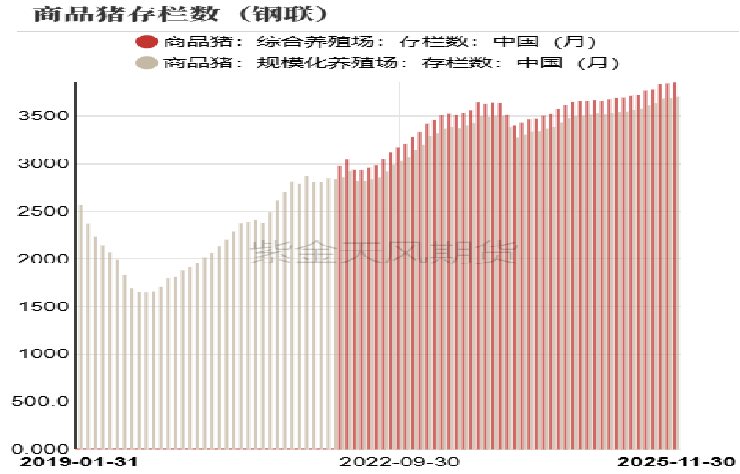

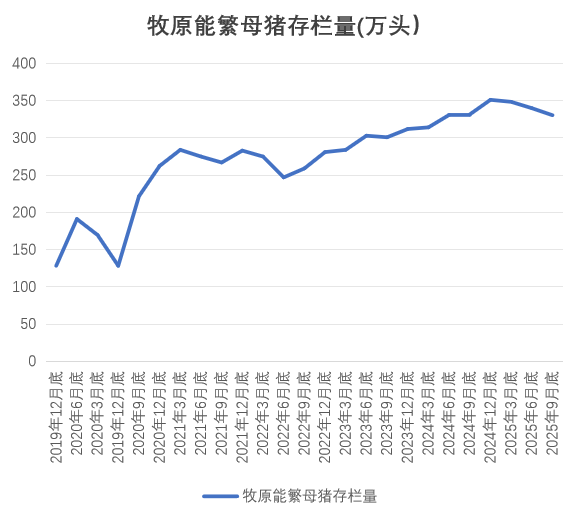

10月能繁母猪存栏3990万头,环比减少1.1%,同比减少2.1%,但依然超保有量90万头。今年以来,全国能繁母猪存栏量一直高于正常保有量3900万头的130万-150万左右。直到6月开始,全国能繁母猪存栏量虽连续三个月持续下降,9月降至4035万头,而10月是首次低于4000万头。统计局等五大联合部门发布数据显示,截止到3季度末,生猪存栏量为43680万头,同比增加2.3%,前三季度生猪出栏量为52992万头,同比增加1.8%。从生猪与母猪存栏及出栏数据来看,今年商品猪产能同比高于去年,整体处于充裕或者过剩状态,而母猪产能整体处于去产能趋势。

数据来源:紫金天风期货研究所

能繁母猪存栏呈现减产趋势

统计局等五部联合发布2024年10月末能繁母猪存栏3990万头,月度环比减少1.1%,同比增加0.1%;钢联数据显示11月能繁母猪存栏量为环比减少0.38%,同比上涨0.07%,涌益数据显示11月能繁母猪存栏量环比减少0.14%,同比上涨1.5%。从统计局季度数据来看,1-10月份能繁母猪存栏数据环比及同比降幅整体都要高于其他三方数据,从趋势来看,无论官方数据还是三方数据,9月以来能繁母猪数据整体都呈现去产能趋势。

数据来源:紫金天风期货研究所

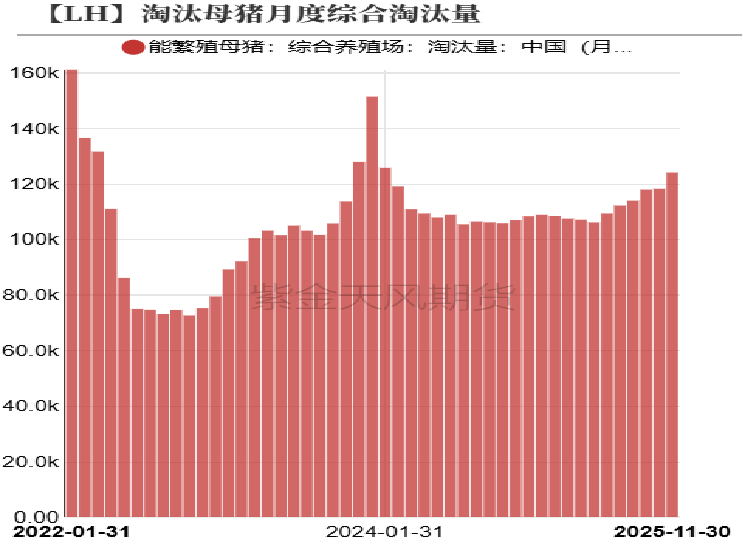

母猪淘汰量环比增加

因养殖利润进入持续亏损阶段加上政策引导去产能,三季度以来淘汰母猪屠宰量增多,钢联样本企业数据显示,2025年11月淘汰母猪为11.8万头,环比增加1.7%。8月以来二元母猪现货价格持续回落,截止到12月4日二元母猪(50kg母猪)价格1547元/头,较三季度末下跌50元/头,从母猪的价格以及淘汰量走势来看,市场补栏积极性下降,利于减缓中长期的供应压力。

数据来源:紫金天风期货研究所

四季度仔猪补栏情绪较弱,11月出生量环比下滑

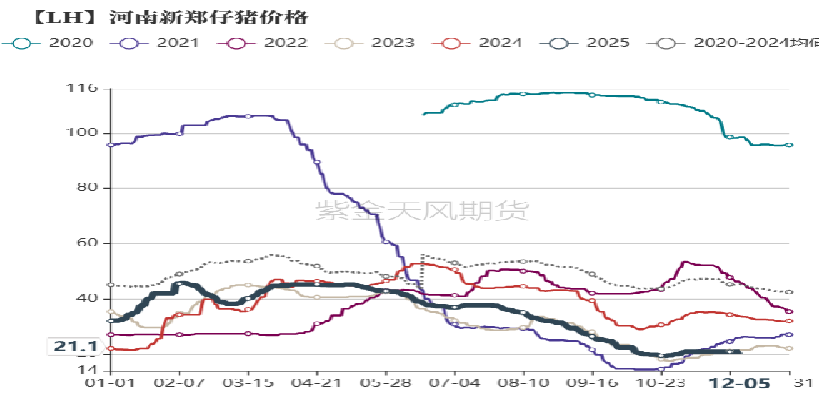

三季度以来,因仔猪价格持续回落,市场补栏情绪下降,仔猪价格持续下跌,一直跌至10月下旬出售成本附近,因现货价格企稳加上远月2507合约反弹,市场对2026年下半年行情有所期待,仔猪销售情绪有所回暖,仔猪价格止跌企稳,截止到2025年12月8日,河南地区15kg仔猪的均价为21.1元/公斤,较10月底低点增加1.6元/公斤。

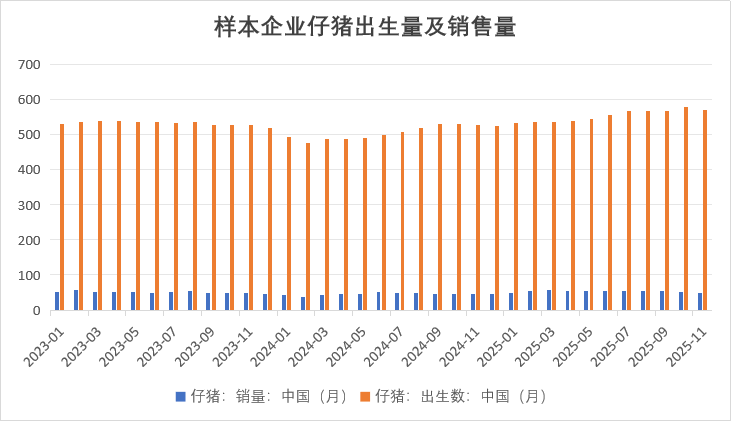

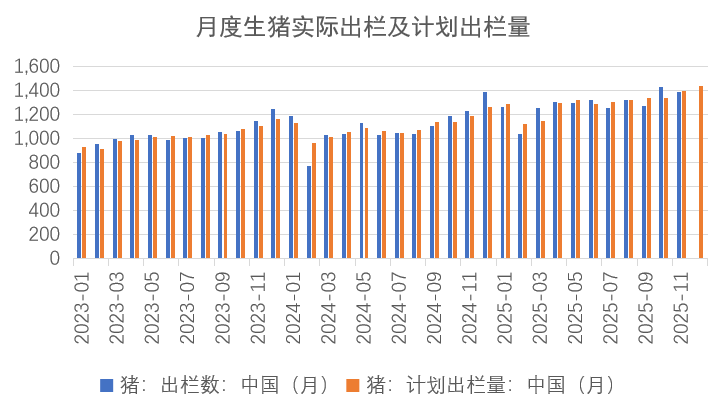

钢联样本企业调查数据显示,2025年11月仔猪出生量578万头,环比减少-1.32%;11月仔猪销量49.97万头,环比下降-5%。2025年8月以后出生及销售的仔猪对应的是春节之后2月出栏的商品猪,8月-10月以后仔猪销量虽然环比小幅回落,但出生量环比呈现增加趋势,而市场未来商品猪产能是要看出生量,因此明年一季度商品猪出栏量整体依然维持高位,11月仔猪出生量以及销量均环比下滑,对应二季度新增出栏商品猪产能呈现环比下滑趋势,预期二季度之后供应宽松程度有所缓解。

数据来源:紫金天风期货研究所

生产指数整体稳定,局部偏强震荡

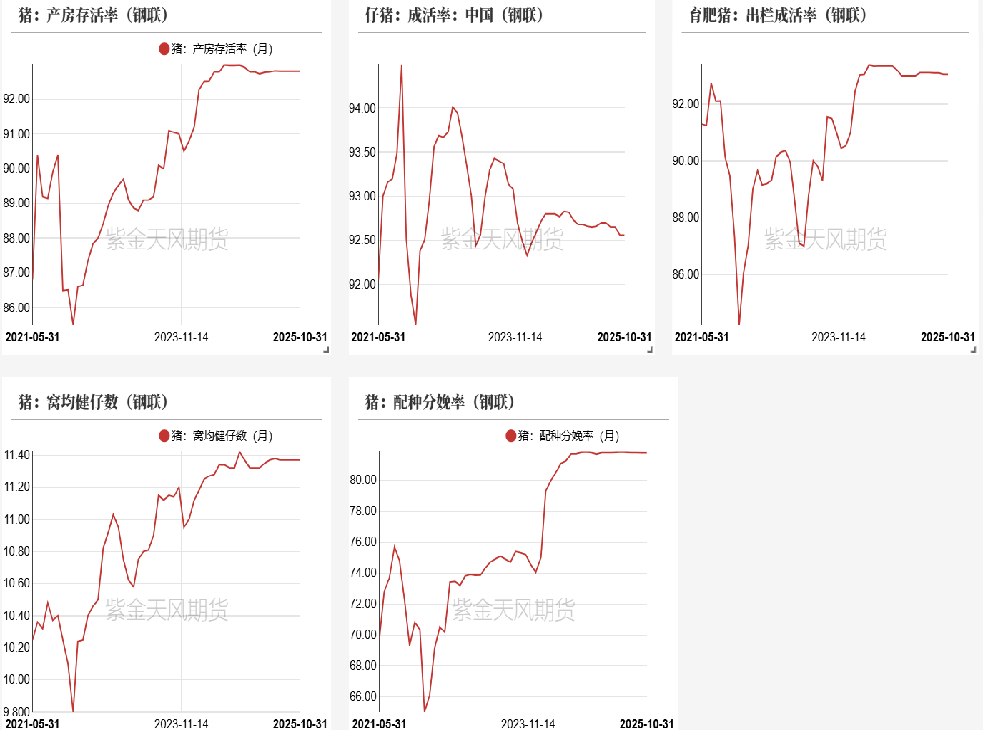

10月生产指数整体维持高位震荡,不同指标有小幅波动;窝均健仔数为11.28头/窝,环比上涨0.08头/窝;当月仔猪成活率为92.80%,较上月下降0.09个百分点;育肥出栏成活率为92.34%,环比下降0.1个百分点。今年以来虽然上半年养殖利润并不乐观,三季度以来养殖利润持续亏损,但养殖端并未疏于管理,反而为了生存,积极降本增效,以图看见明天的希望,因此母猪及商品猪的生产指数今年以来持续维持高位。

数据来源:紫金天风期货研究所

生猪存栏环比持续增加

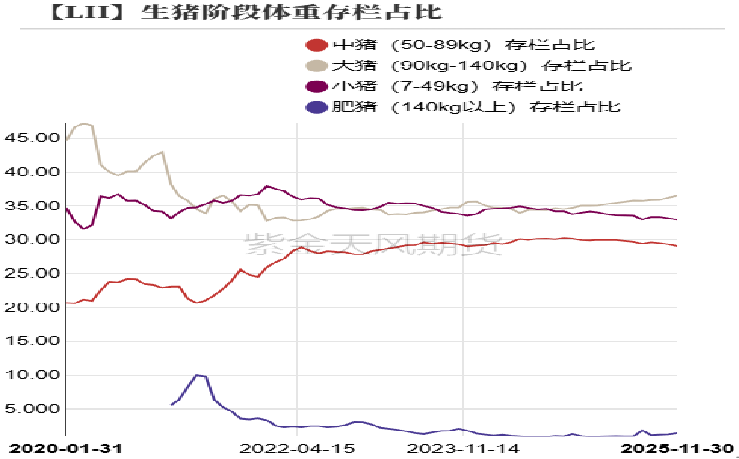

截止到2025年11月,样本企业商品猪存栏3856万头,环比增加0.3%,其中7-49公斤小猪存栏占比32.97%,50-89公斤体重段生猪存栏占比29.05%,90-140公斤体重段生猪存栏占比35.54%,140公斤以上大猪存栏占比1.44%,环比分别变化为-0.21、-0.29、0.32、0.18个百分点。今年以来生猪存栏呈现环比持续上涨的趋势,其中9月环比上涨幅度较大;分结构来看,小猪以及中大猪的存栏占比环比小幅下滑,而可出栏的商品猪以及肥猪占比环比增加,特别是10月及11月环比增幅较大,一是新增产能增加,其次是天冷之后,终端需求有增加预期,养殖端压栏增重,因此10月以及11月可出栏商品猪以及肥猪环比增加。春节前是猪肉以及肥猪肉需求旺季,预期对应的因此12月以及次年1月商品猪供应量环比继续增加。基于市场补栏低迷以及去产能趋势,预期小猪环比占比继续下降,商品猪环比占比继续增加。

数据来源:钢联,紫金天风期货研究所

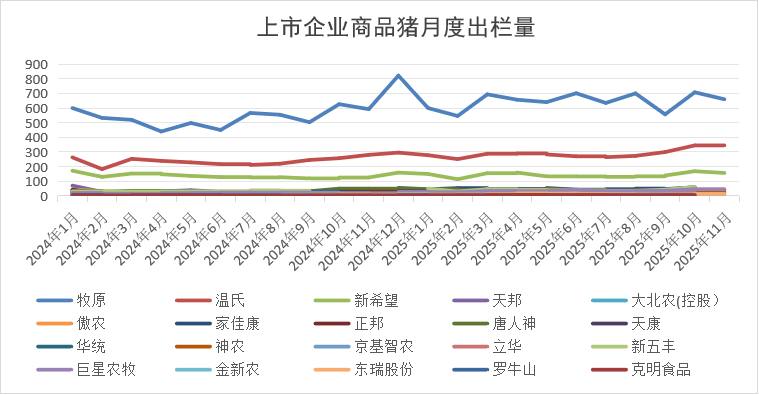

2025年集团企业商品猪出栏同比仍大幅增加

20家上市企业2025年10月商品猪出栏量1745万头,环比增加23%,同比增加26.5%。10月养殖端积极出栏,加上二育抄底情绪较强,集团企业出栏量大幅增加,从部分上市公司已公布的数据来看,11月商品猪出栏为1303万头,较10月环比下滑1.5%,基本持平。此外2025年1-10月,20家上市公司共计出栏1.486亿头,同比增加21.3%,可以看出2025年集团企业整体扩张幅度依然较大。

钢联数据显示,11月样本规模化企业计划出栏1390.47万头,实际销售1388.42万头,完成率99.8%,12月计划出栏1432.8万头,环比增加3.2%。11月部分企业增重计划,因此出栏计划并未全部完成,这部分预期在12出栏,因此12月计划出栏整体增加。因悲观预期下散户、放养公司和前期二育猪源认卖程度高,12月规模企业日度出栏微降,整体出栏压力或依旧偏大。

数据来源:钢联紫金天风期货研究所

政策性去产能措施持续加码

2025年5月以来国家密集出台生猪产能调控政策:5月底,国家发改委约谈头部企业,严控新增产能与二次育肥;6月,农业农村部生猪生产调度会明确调减100万头能繁母猪目标;7月,高质量发展座谈会聚焦全产业链升级;8月,通过生猪调运新规与收储“组合拳”稳定市场。政策实施后成效初显,生猪宰后均重从90多公斤降至86多公斤,二次育肥比例持续下降,但7月末能繁母猪存栏4042万头仍超正常保有量3.6%。9月农业农村部再次强调生猪产能调控是生猪价格调控体系的重要组成部分,其根本目标在于提振CPI。要求头部25家集团在年底前减产100万头。对于其他养殖主体,各部门联动进行统一管控;对进度不达标者,将通过停补贴、停信贷等措施予以惩戒。

董事长秦英林在官方会议上已经透露了其落实产能调控的主要做法。在已经减少17万头的基础上,计划再减少13万头,到年底前减到330万头。下调肥猪出栏均重。目前头均重125公斤,比5月末下降5公斤,计划7月底降至123公斤,8月底降至120公斤。控制二次育肥。从6月初起,全面停止向二次育肥客户销售肥猪。新希望在6月份也曾表示,公司严控销售流程,对商品猪只开屠宰类检疫票,不对二次育肥客户渠道销售商品猪。从近期市场调研以及信息来看,生猪出栏体重管控与二育限制已初见成效,但长期去产能仍任重而道远。

数据来源:紫金天风期货研究所

进口猪肉数量维持低位,关税影响有限

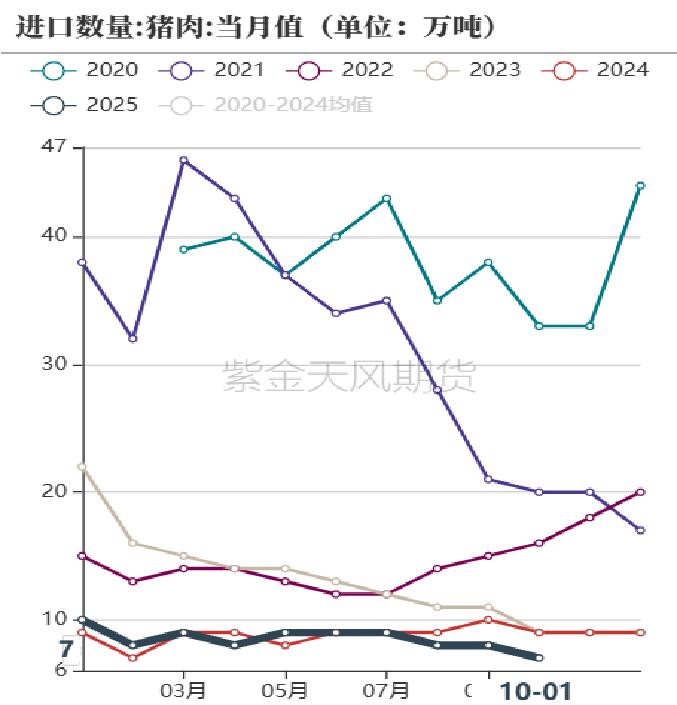

进口猪肉方面:2024年我国全年猪肉产量为5706万吨,自给率为97.50%;全年进口冻猪肉107万吨,依存度为1.8%,较2023年下跌1个百分点。2025年1-10月,中国累计进口猪肉约86万吨,同比减幅3.4%。

2025年9月5日商务部发布公告:调查机关初步认定,原产于欧盟的进口相关猪肉及猪副产品存在倾销,国内产业受到实质损害,而且倾销与实质损害之间存在因果关系。国务院关税税则委员会发布公告,决定自3月10日起,对原产于美国的猪肉加征10%关税。中国财政部宣布自3月20日起,对加拿大进口猪肉加征25%关税。

国内进口的冻猪肉主要来自于欧美,但进口猪肉占比国内供应体系较小,对国内供应结构影响较小。

数据来源:紫金天风期货研究所

养殖成本及出栏节奏分析

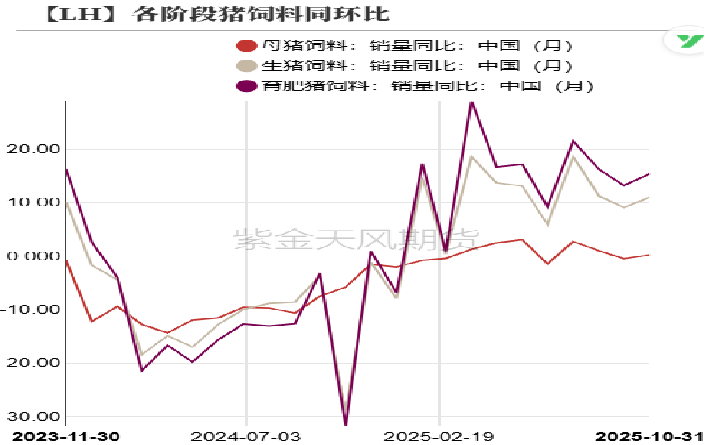

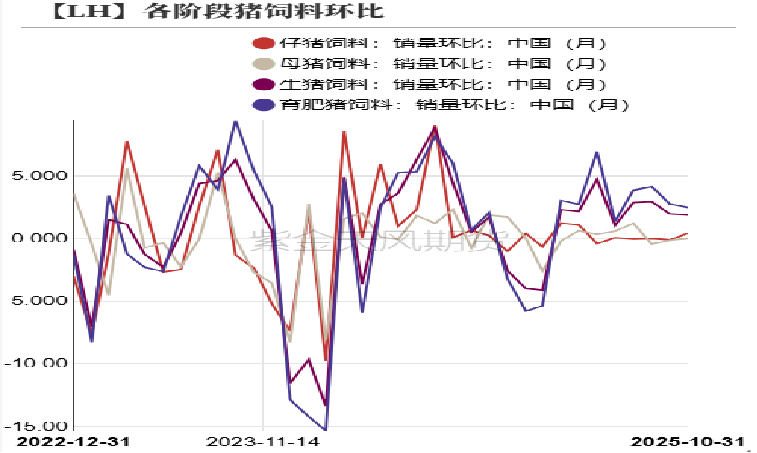

育肥饲料销量环比上涨,母猪饲料销量环比下滑

据Mysteel定点样本数据显示,10月猪料总销量环比上涨2.46%,其中母猪料销量环比下降0.01%;仔猪料销量环比上涨0.42%;育肥料销量环比上涨2.46%。涌益数据显示,10月猪料总销量环比上涨1.3%,其中母猪料销量环比下跌1%;仔猪料销量环比下跌1.3%;育肥料销量环比上涨3.3%。

两家机构的饲料销量数据整体趋势基本一致,母猪料环比呈现持续下滑趋势,结合上半年母猪存栏量以及仔猪量推算,10月仔猪料环比变化较小,基本符合预期,育肥料基本都呈现环比增加趋势,也符合现在行情走势,整体来看饲料消费量与母猪及生猪产能趋势较为一致,母猪产能呈现环比小幅下滑趋势,四季度生猪产能呈现环比增加的趋势。

数据来源:紫金天风期货研究所

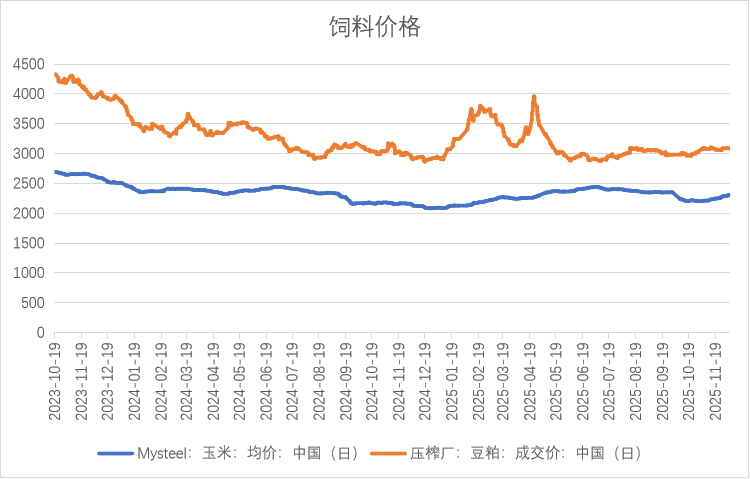

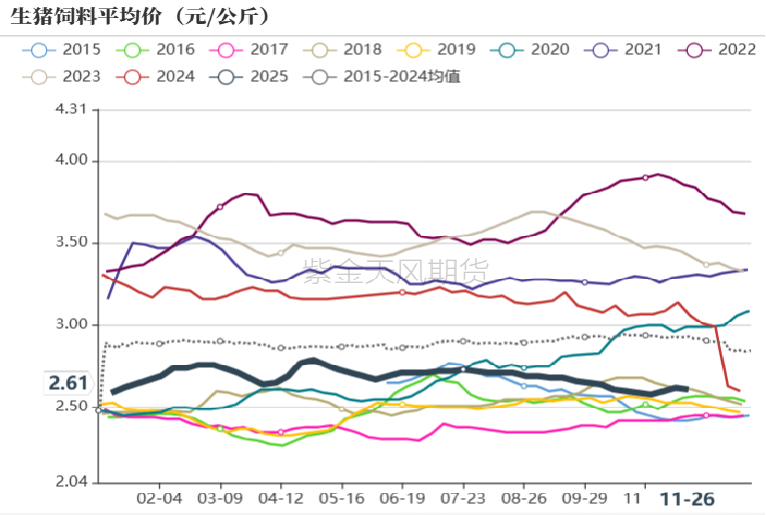

饲料成本整体趋于稳定,或小幅增加

今年三季度以来育肥猪配合饲料以及生猪饲料价格呈现下跌趋势,10月底生猪饲料价格跌破2.6元/公斤;同比来看今年以来生猪饲料价格低于去年同期下跌0.4元/公斤左右,饲料成本的下降,也降低了今年的养殖成本。11月以来随着玉米价格持续反弹,饲料成本整体小幅增加趋势,但同比仍低于去年。国内玉米进入购销阶段,但因中长期供需并不存在较大缺口,豆粕在二季度之后随着巴西大豆逐步到港,供应再度充裕,因此中长期饲料原料价格整体变化幅度不大,需重点关注巴西种植季天气问题。因目前养殖利润依旧亏损,若玉米豆粕出现较大波动,将对生猪远期期货的底部支撑位置影响较大。

数据来源:紫金天风期货研究所

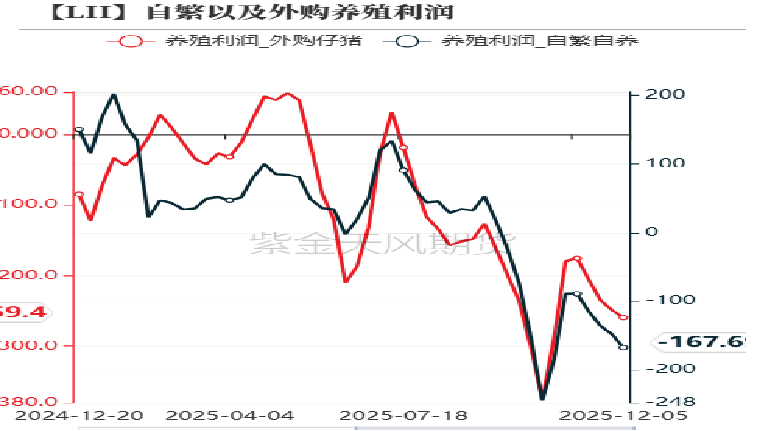

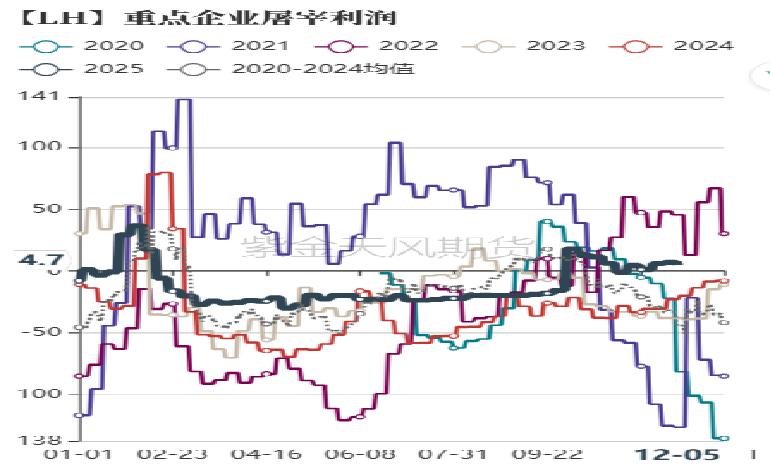

养殖利润进入亏损区间

截止到2025年12月5日自繁自养亏损167元/头;外购仔猪养殖亏损259元/头,8月中旬以来生猪价格持续走低,外购仔猪以及自繁自养模式的养殖利润均呈现亏损状态,特别是9月以来亏损幅度较大,这个养殖利润计算方式是整个行业的,若按上市及集团企业公告的养殖利润的亏损幅度要低于行业平均值。

从上市企业公告来看,目前一些优秀企业将养殖成本已经控制在12元/公斤左右,这也是市场相对认可的底价,可看做市场的心理价位。今年猪企成本降幅较大,主要受三大因素影响。第一,饲料原料价格下降以及饲料成本控制能力提升。以原料价格为例,农业农村部数据显示,今年1-10月份玉米、豆粕、育肥猪配合饲料全国均价同比分别降低8.08%、9.28%、7.03%;第二,生产流程优化,产能利用率提高;第三,养殖水平提高,料肉比、日增重、成活率等生产成绩指标向好。

数据来源:紫金天风期货研究所

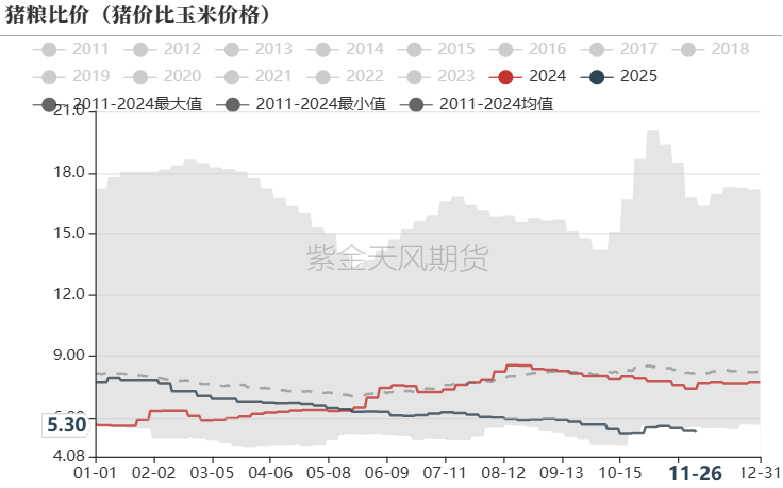

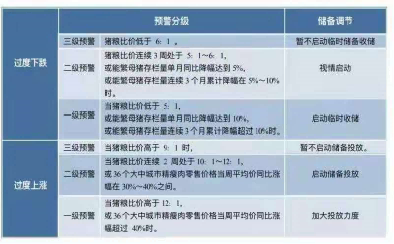

生猪价格跌至二级预警线

截止到11月26日,猪粮比价为5.3:1,低于国家规定三级收储预警线6:1,为视情况启动收储。目前国家并没有实质性收储措施,这主要是供需过剩程度较大,收储多是稳定市场情绪,难以解决供需宽松的情况,解决市场供需过剩的情况,还是需要市场调节。

数据来源:紫金天风期货研究所

二育及压栏情绪较为谨慎

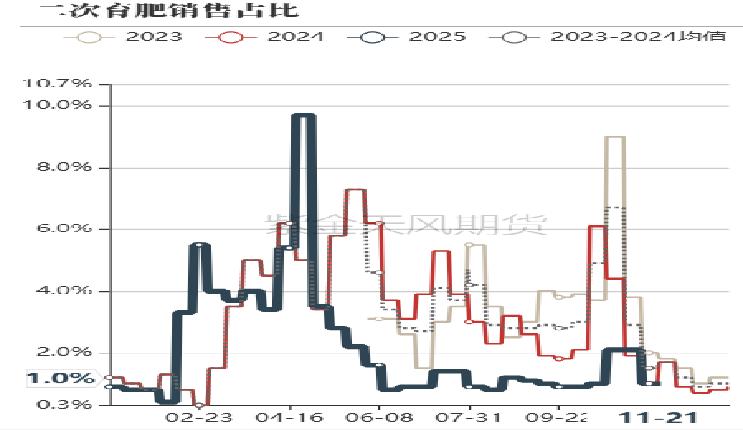

5月底国家发改委约谈头部生猪企业,要求暂停新增能繁母猪产能,控制出栏体重在120公斤左右,限制二次育肥行为,从源头抑制产能扩张,因此二三季度以来压栏以及二育节奏同比变慢,三季度以及四季度的二育销售占比在近年低位。从期货价格以及去产能趋势来看,2026年市场对现货价格的预期相对偏强,因此二育销售占比或许高于2025年同期,需关注2026年养殖端二育节奏。

国庆节后因肥猪相对偏少,加上标猪价格大幅回落,标肥价差大幅回落,但随着10月中旬部分二育进场,标肥价差止跌企稳,因11月现货价格持续下跌,市场对春节生猪行情较为悲观,11月下旬短线的二育开始陆续出栏,市场肥猪供应逐渐充裕,标肥价差开始逐步反弹。目前市场标猪及肥猪供应均较为充裕,关注春节前后肥猪出栏情况,若出栏超预期,或将对2026年节后行情有一定支撑。

数据来源:紫金天风期货研究所

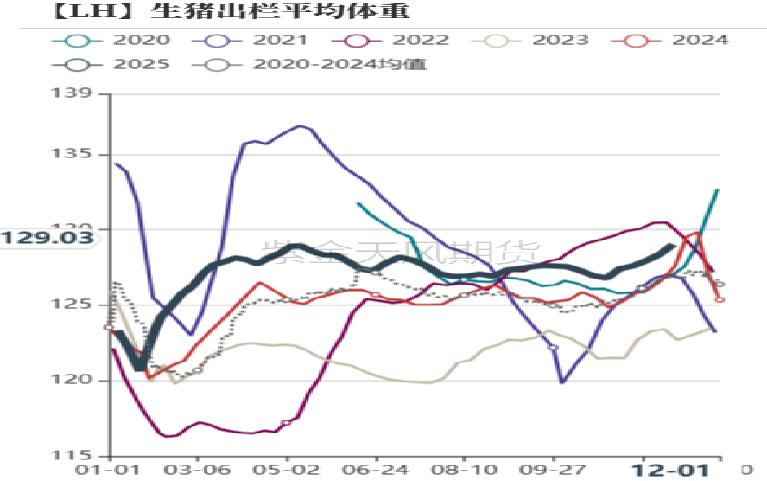

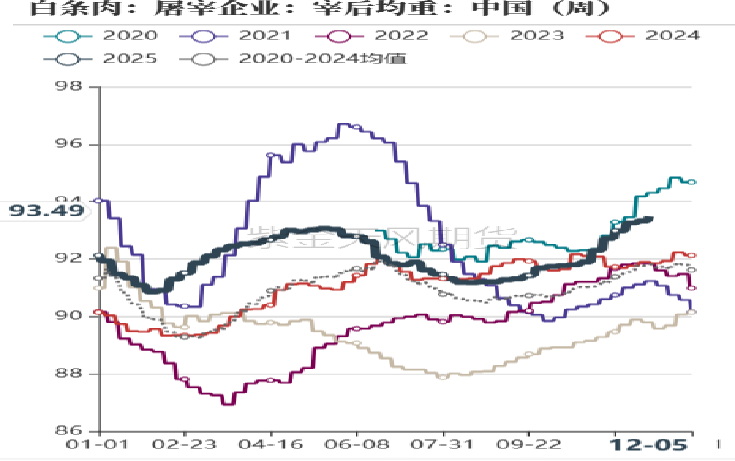

出栏均重维持震荡持续上涨

截止到12月5日,涌益数据显示全国外三元生猪出栏均重为129公斤;农业农村部数据显示生猪宰后均重为93.49公斤。三季度前期集团企业为完成政府倡导的降体重建议,出栏相对积极,出栏体重在三季度初持续下滑,在降至标准出栏体重后,集团企业及规模化企业按正常节奏控体重出栏,出栏体重维持震荡为主。四季度因逐步进入肥猪旺季,养殖端压栏以及短线二育陆续进场,出栏体重开始逐步走高,从同比来看,无论出栏体重还是宰后均重都高于近几年平均水平,今年虽然二育进场较为谨慎,但养殖端因在当前现货低迷的情况下,对未来价格抱有期望,因此出栏节奏整体并不快,出栏体重在近几年相对高位,可以看出目前市场无论商品猪还是肥猪供应均较为充裕。

数据来源:紫金天风期货研究所

需求端及库存分析

需求端整体同比增加

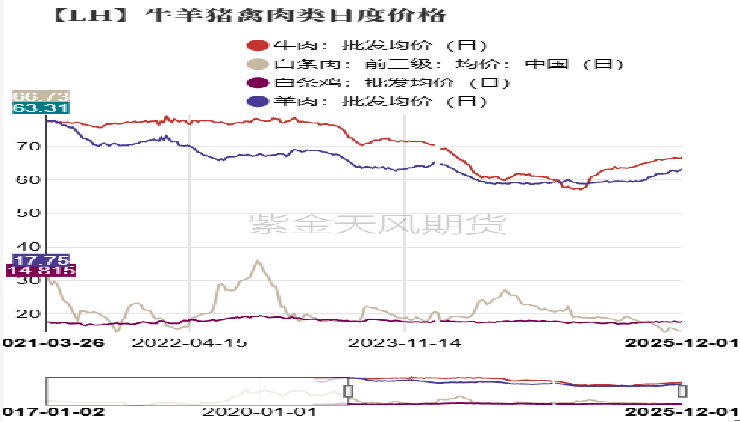

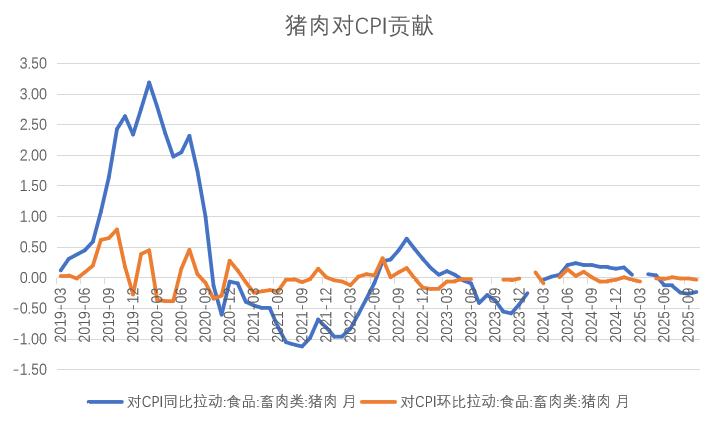

前三季度,猪牛羊禽肉产量7312万吨,同比增长3.8%,其中,猪肉、牛肉、禽肉产量分别增长3.0%、3.3%、7.2%,羊肉产量下降4.3%;牛奶产量增长0.7%,禽蛋产量增长0.2%。%。今年牛羊肉价格呈现持续震荡上行,鸡肉价格基本呈现小幅震荡,只有生猪价格呈现逐步下降趋势,价格与供给基本对应。今年以来生猪价格持续下跌,猪肉价格对CPI的贡献全年基本为负值,这也是政府积极倡导去产能,希望生猪价格回到正常值的部分原因,其次是希望行业健康发展,避免反内卷。2025年1-10月规模以上生猪定点屠宰企业屠宰量23545万头,同比增加19%,钢联数据显示,2025年11月样本企业猪肉消费量为1.29万吨,同比增加10%左右;此外从消费习惯来说,虽然生猪均价在2021年之后回到正常水平,但近三年猪肉消费在肉类消费中占比维持在60%左右,较2018年降低3个百分点。从消费需求来看,无论消费总量还是人均消费量均进入稳定期,在现货价格波动幅度不大情况下,预期2026年猪肉整体消费与2025年相比变化不大。

数据来源:紫金天风期货研究所

大宗肉类供给充裕,肉类消费占比相对稳定

数据来源:紫金天风期货研究所

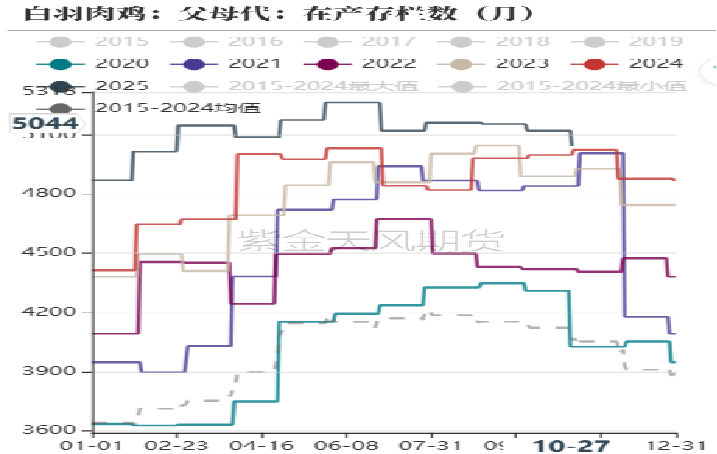

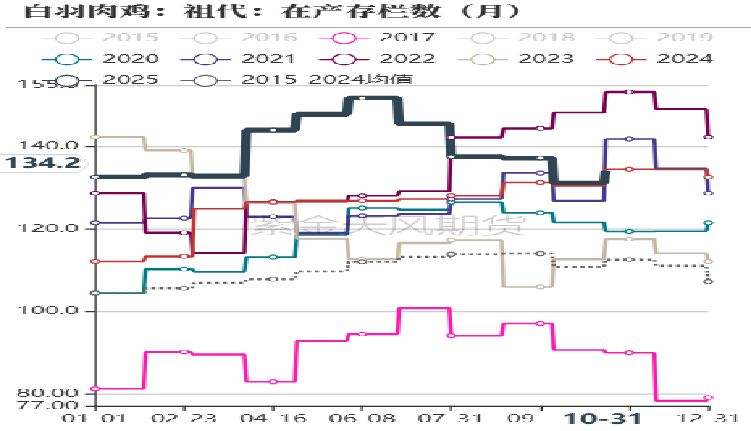

上半年肉鸡产能充裕,难有替代需求

从相关性来说牛羊肉价格走势相关性较高,猪肉及禽肉的价格相关性较高,因此在肉类的相关替代分析中,禽肉的替代对猪肉比较多。禽肉的中长期产能变化主要看祖代以及父母代种鸡存栏水平,从生长周期来看,父母代在产种鸡存栏量对3个月到6个月后的肉鸡供应量有直接影响;祖代在产存栏量对应的是5个月到8个月的商品肉鸡出栏量。据Mysteel农产品统计,2025年以来白羽肉鸡祖代存栏量维持在较高水平,10月样本企业祖代在产存栏为134.55万套,同比增幅0.4%,处于近几年同期较高水平;10月样本企业父母代在产存栏为5024万套,同比增加2%,也处于历史同期高位水平。2025年4月以来父母代存栏量维持高位,祖代存栏呈现下滑趋势,但幅度有限,因此2026年上半年市场鸡肉供应较为充裕,在替代品上,猪肉需求并没有较多的替代空间。

数据来源:紫金天风期货研究所

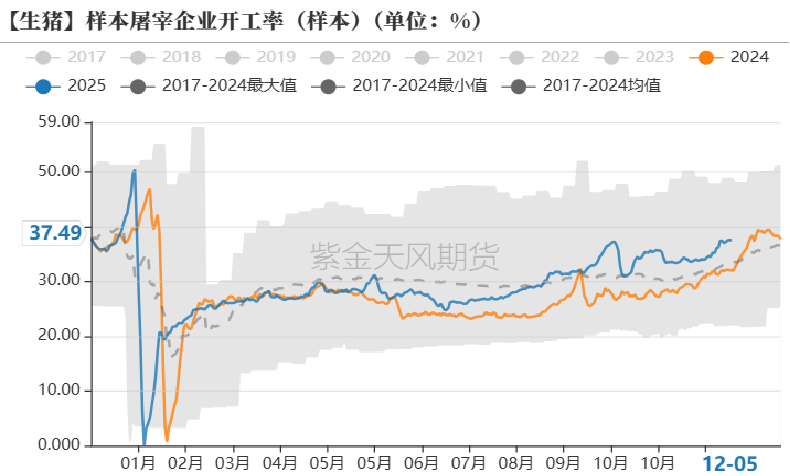

四季度开工率维持震荡走高趋势

截止到12月5日,屠宰企业开工率37.49%,同比涨5个百分点。进入四季度,因天气降温,终端需求整体呈现增加趋势,因对春节前以及一季度行情相对悲观,屠宰企业分割入库意愿下降,加上终端订单量维持平稳,因此开机率呈现小幅区间震荡。按往年规律,在11月底腌腊灌肠活动逐步启动,但今年春节相对较晚,腌腊灌肠活动可能延后,时间周期可能延长,预期12月中旬腌腊活动真正启动。

此外从往年同比来看,现货价格水平对终端需求影响较大,因四季度预期的现货价格较低,预期今年四季度终端消费量或将高于往年同期平均水平。

数据来源:紫金天风期货研究所

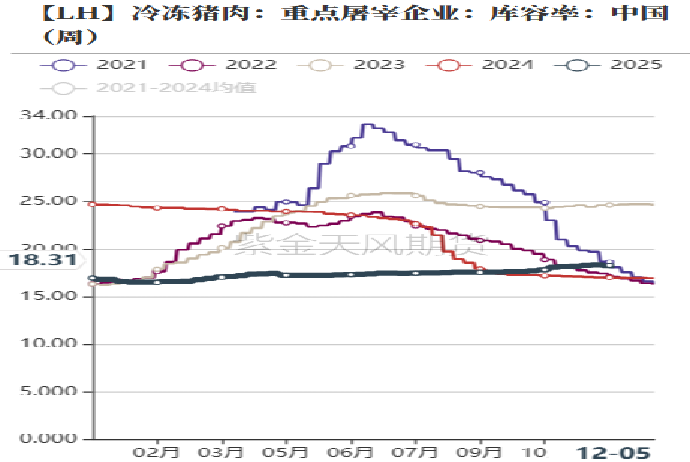

冻品肉库存及屠宰利润较为稳定

截止到12月5日国内重点屠宰企业冻品库容率为18.3%,较上周同期持平。11月以来生猪价格整体呈现偏弱震荡,屠宰利润在盈亏边缘窄幅震荡。因市场对春节前现货价格相对悲观,继续分割屠宰意愿并不强,预期春节前冻品库存增幅趋缓。

长远来看较低的冻品库存会对猪肉价格有一定的支撑,但需屠宰企业认为猪肉价格跌至可以分割入库成本,并对预期相对乐观,或者说低冻品库存只对猪肉价格很低时支撑才会明显,根据屠宰厂描述,在生猪价格跌破11元/公斤的饿时候,屠宰企业入库意愿增加。

数据来源:紫金天风期货研究所

价差及基差分析

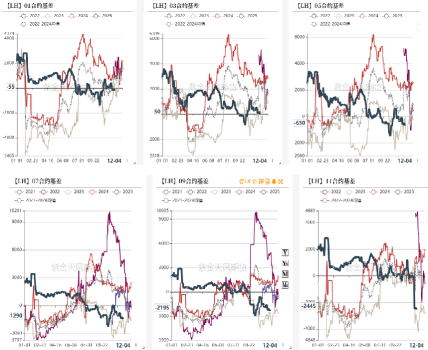

2026年期货合约基差分析

2601合约以及2603合约基差基本在平水附近,一方面是春节前供给较为充裕,其次是春节后需求淡季,明年一季度产能供给整体呈现宽松格局,因此2026年一季度期现价格预期较低。

2605合约以及2607合约因去产能预期,加上二季度需求逐步小幅回暖,因此期货盘面呈现逐步升水结构,但仍在成本线以下。若按目前2026年3月的期货价格来看,春节之后养殖企业现金流或将紧张,部分企业或将缩减产能,或者退出市场,按6个月仔猪补栏推算,将利好2026年下半年价格,结合母猪去产能趋势,因此2509合约以及2511合约基差在2000以上,是相对合理。

从目前市场对去产能预期并不看好以及悲观情绪来看,2026年下半年的期货价格并没有被高估。若上半年去产能超预期,下半年合约有被低估的预期。

数据来源:紫金天风期货研究所

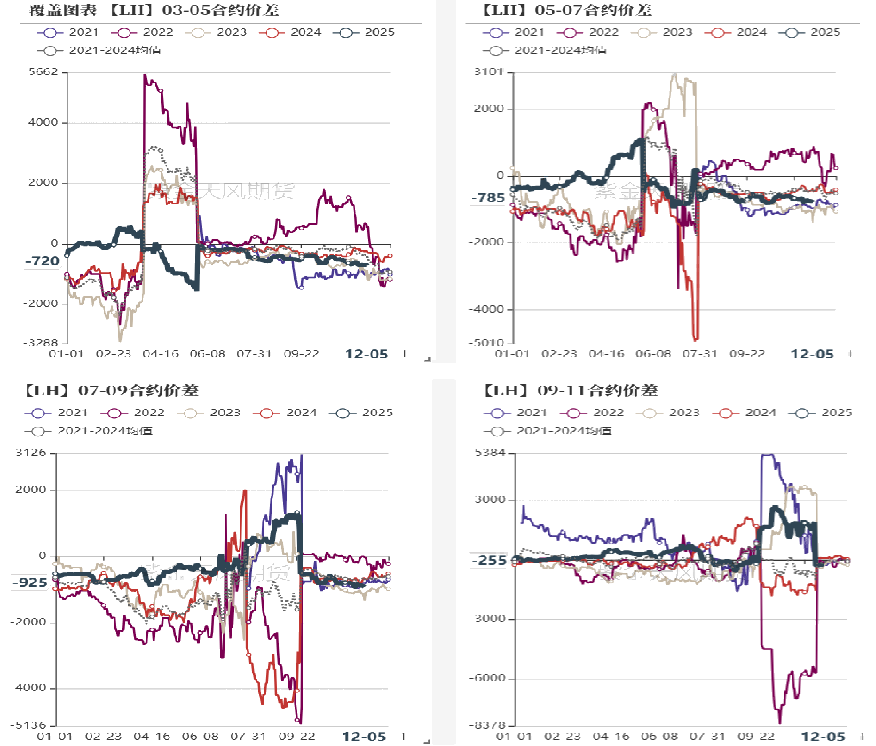

2026年期货合约价差分析

一般情况下,合约间价差套利主要看月差之间的驱动或者是否被高估或低估。现阶段生猪市场预期整体较为悲观,去产能的预期,让市场维持近弱远强的驱动逻辑,价差也没有超出预期太多。若35或57价差跌破-2000以上,基于二育以及压栏成本推算,或将形成无风险套利,可选择正套。反过来若79或911价差超过2000以上,在供需不出现大矛盾的情况下,养殖端或将提前抛售商品猪锁定利润,因此期货盘面可选择反套,生猪相邻合约间套利需择时择机,否则风险将较大。

数据来源:紫金天风期货研究所